・ノンバンクの意味って何?

・銀行との違いがよくわからない…

・大手ではどんな種類の会社があるの?

・具体的には何をやっている会社なの?

・ノンバンクを使うメリット・デメリットが知りたい!

そんな方のために、ノンバンクについて解説します。

先に概要をお伝えすると、

ノンバンクとは、わかりやすく言うと、銀行以外の貸金業者のことを言います。両社ともお金を貸す事業を行っていますが、銀行と貸金業者の違いは、預金を取り扱っているかどうかの違いです。

銀行以外の貸金業者の種類としては、消費者金融・クレジットカード会社・リース会社・信販会社(ローン会社)・不動産担保ローン会社・一部ファクタリング会社などがあります。

詳しくは以下で解説していきます。

ノンバンクとは?意味をわかりやすく解説します!

前述しましたが、ノンバンクとは、わかりやすく言うと、【銀行以外の貸金業者】のことを言います。

両社は同じく、お金を貸して利息を得ることで利益を得る商売ですが、銀行は預金を預かっているけど、ノンバンクは預金を取り扱っていないところが異なります。

銀行は個人や法人から預かった預金を、お金を貸してもらいたい個人や法人に貸し出しています。

それに対してノンバンク(銀行以外の貸金業者)は、預金の取り扱いはなく、銀行などから低い金利でお金を借りてきて、お金を貸してもらいたい個人や法人に金利を上乗せして貸しています。

このような事業構造から、ノンバンクは銀行に比べると金利が高い傾向にあります。

金利が高いのに、なぜノンバンクを利用する人がいるのかと言うと、そこにはノンバンク特有のメリットがあるからです。

ノンバンクを利用するメリット・デメリットについては、後ほど解説します。

その他の銀行とノンバンクの違いとして、銀行業を行うには銀行業の免許を取得する必要があり、銀行法という法律でやっていいこと悪いことなどが、厳しく決められています。

それに対してノンバンクは、都道府県または財務局に貸金業者として登録しなければならず、銀行法ではなく貸金業法という法律で、様々な規制が行われています。

なので、上で銀行以外の貸金業者という表現をしましたが、法的に厳密に言うと、銀行はお金を貸すものの貸金業者には該当しません。

ノンバンクを個人で利用する場合は【総量規制】がある

【総量規制】という言葉を聞いたことはあるでしょうか?

総量規制とは、個人が貸金業者からお金を借りる場合、借入総額が年収の3分の1を超えて借りることはできないとする規制のことで、貸金業法で定められています。

なので、個人の方はノンバンクから多額のお金を借りることはできません。

しかし、お金を借りる目的などで一定の条件を満たす場合は、ノンバンクからの借入であっても総量規制の対象外となります。

具体的には、以下のような場合です。

・個人事業主の開業資金や事業資金

・不動産の建設、購入、リフォーム費用

・自動車の購入費用

・高額療養費

・金融機関からお金を借りるまでのつなぎ資金

ビジネスローンや住宅ローン、リフォームローン、自動車ローンなどを目的としてノンバンクからお金を借りる場合は、総量規制の対象外となります。

このような規制があるため、ノンバンクの中には事業者向けローン専門の会社や、自動車ローン専門の会社が多く存在します。

この他にも例外的に総量規制の対象外となる場合がありますので、詳しくは日本貸金業協会の解説をご覧ください。

【ノンバンク】と【ヤミ金】の違い

ローンやキャッシングなどお金の貸し借りをする世界では、【ヤミ金】という言葉がありますが、ヤミ金とはヤミ金融の略称で、貸金業者の登録を受けていないのに不特定多数にお金を貸して利益を得ている業者や、法律で定められた上限金利、総量規制などのルールを無視して貸し付けを行う違法な貸金業者のことをいいます。

お金を貸す場合には、利息制限法という法律で金利の上限が以下のように制限されています。

借入元本の金額が10万円未満のとき → 年20%

借入元本の金額が10万円以上100万円未満のとき → 年18%

借入元本の金額が100万円以上のとき → 年15%

法外な金利で多額のお金を借りてしまうと、すぐに人生が破綻してしまう危険性がありますので、絶対にヤミ金は利用しないようにしましょう。

ヤミ金は、反社会的勢力に関係していることも多いため大変危険です。

なお、利息制限法の上限金利を超える金利での貸付けは民事上無効で、行政処分の対象にもなります。また、出資法の上限金利(20%)を超える金利での貸付けは、刑事罰の対象です。

万が一ヤミ金からお金を借りてしまった場合は、自治体の担当部署や警察に相談しましょう。

ノンバンクの【種類一覧】と【大手会社の具体例】

一言でノンバンクと言っても、様々な業態の会社がありますので、ノンバンクの種類を一覧でご紹介します。

ノンバンクの種類の具体例をあげると、以下のようなものがあります。

・消費者金融

・クレジットカード会社

・リース会社

・信販会社

・不動産担保ローン会社

・ファクタリング会社

ノンバンクの会社には、上記の内一種類の事業しか行っていない専門会社もありますが、複数の事業を行っている会社も沢山あります。

それぞれどんな事業を行っているのか簡単に解説するとともに、代表的な大手の会社をご紹介します。

消費者金融

消費者金融とは、俗に言う【サラ金】業者のことで、主に個人向けに無担保でお金を貸す事業を行っています。

無担保なので誰にでも利用でき、審査時間が最短30分程度と非常に短く、必要なのは運転免許証などの本人確認書類だけで良いため、すぐ気軽にお金を借りられるというメリットがあります。

よく繁華街の駅前に、赤とか緑など少し派手な色の看板が上から下までずらっと並んでいるビルがあったりしますが、あれは複数の消費者金融が上から下まで入っているビルで、通称消費者金融ビルとか、サラ金ビルなどと呼ばれています。

消費者金融の有名な大手企業としては、アイフルやアコムの他、プロミスのブランド名で事業を行っているSMBCコンシューマーファイナンスなどがあります。

クレジットカード会社

クレジットカード会社は、物の購入やサービスを利用するときに決済を代行したり、カード利用者の代わりに料金を建て替えて分割払いで請求するといったサービスを行ってます。

手持ちの現金がなくても買い物ができることや、ポイントが貯まること、高額なモノの購入やサービスを利用する場合は月々の支払い負担を抑えることができることなどから、世界的に利用が増え続けています。

クレジットカード会社で有名な大手企業としては、セゾンカードを発行しているクレディセゾン、JCBカードを発行しているジェーシービーなどがあります。

その他の有名どころとしては、海外企業ですが、VISAやアメリカンエキスプレスなどもクレジットカード会社です。

リース会社

リースとは、自動車や機械設備などの資産を、導入したい企業に代わってリース会社が取得し、導入したい企業に貸し付けるサービスのことをいいます。

レンタルとローンの中間的な特性を持つサービスで、自分が欲しい設備などを、初期費用なしで月々定額で利用することができる他、銀行の融資枠を温存できるなどのメリットがあります。

その他、支払ったリース料を賃借料として費用計上するだけで良いため、会計上の処理が楽で、財務内容を良く見せることができるといったメリットもありましたが、現在は中小企業以外は会計処理の方法が変わったため、大手企業では会計上のメリットが薄れています。

リース会社で有名な大手企業としては、プロ野球で有名なオリックスや、三井住友銀行系の三井住友ファイナンス&リースなどがあります。

信販会社

信販会社とは、比較的高額な商品やサービス料金を、購入する人の代わりに立替て、割賦(分割)で支払えるサービスを行っている会社のことです。

具体的には、自動車ローンやショッピングローンなどがあります。

クレジットカードを使わないけど、分割払いできると言った場合は信販会社が登場します。現在ではほとんどの信販会社がクレジットカード事業も行っており、クレジットカード会社と区別がつきづらくなっています。

信販会社で有名な大手企業としては、オリエントコーポレーション(通称オリコ)や、アプラスなどがあります。

不動産担保ローン会社

不動産担保ローン会社は、個人や法人が所有している不動産を担保にお金を貸すというサービス、不動産担保ローンを行っています。

価値が非常に高く、担保権に関する法的な整備もしっかりされている不動産を担保にするので、数百万~数千万、場合によっては数億円などのまとまった金額を借りることが可能で、返済期間を最長30~35年程度にできる場合があり、借りる人の信用力だけでなく不動産の価値をもとに審査するので、財務内容の悪い方でもお金を借りやすいといった、他の借入にはないメリットがあります。

不動産担保ローン会社で有名な大手企業としては、アサックスや、クレジットカードで有名なクレディセゾンのグループ会社のセゾンファンデックスなどがあります。

その他、多くの銀行で行ってるサービスです。

不動産担保ローンについては、別の記事で詳しく解説していますので、興味のある方はそちらをご覧ください。

>不動産担保ローンとは?家や土地を担保にお金を借りる方法について解説します!

ファクタリング会社

ファクタリングとは、売掛債権を買い取ったり、担保にして融資をするサービスです。

買取型の場合は貸金業にあたりませんが、売掛債権担保融資の場合はお金を貸していることになるので貸金業に該当します。

ファクタリングは、買取または担保にする売掛債権の売掛先の信用力をもとに融資を行うので、大手などの財務内容のいい会社と取引していれば、財務内容の悪い中小零細企業でもお金を借りられるというメリットがあります。

比較的日本では新しめのサービスで、あまり大手企業は参入していませんが、大手で有名なところとしては、東証プライム上場企業マネーフォワードとメガバンクの三菱UFJ銀行が合弁で設立した、株式会社Biz Forward の運営する売掛金早期資金化サービスSHIKIN+[資金プラス]や、同じく上場企業のSBIホールディングスのグループ会社であるSBIビジネス・ソリューションズ株式会社が運営している「入金QUICK」などがあります。

今後は、もっと大手が参入したり、一般的になるサービスだと思います。

銀行ではなくノンバンクを利用するメリット・デメリット

ノンバンクは銀行に比べると金利が高いので、銀行からお金を借りられる場合は銀行を利用した方がいいことが多いのです。

しかし、利用する人、利用の仕方によっては銀行よりノンバンクを利用した方がいい場合もありますので、銀行に比べてノンバンクにはどんなメリット・デメリットがあるのか解説します。

ノンバンクを利用する【メリット】

銀行ではなく、ノンバンクを利用するメリットは以下の4点です。

・審査が緩いのでお金を借りやすい

・審査期間が短く入金が早い

・資金使途の自由度が高い

・貸し付け条件が柔軟

それぞれ解説します。

メリット1 審査が緩いのでお金を借りやすい

ノンバンクは銀行に比べるとお金を借りる時の審査が緩い傾向にありますので、銀行の審査は通らなかったけど、ノンバンクなら借りられたということはよくあります。

基本的にお金を借りる時は銀行の方が金利が低いので、お金を借りたい人ははじめに銀行に申し込みをします。

それはノンバンク自体もわかっていますので、銀行が貸さなかった先をターゲットにして、多少属性の悪い方にも貸しているのです。

メリット2 審査期間が短く入金が早い

銀行融資は、申し込みがあると行内で稟議書を作成し、上司などの決済を経てやっと審査結果が出ます。

最終的に審査結果がでて入金されるまでは、一週間~二週間程度かかることが多く、けっこうな時間がかかるのが普通です。

それに対してノンバンクは、審査時間が非常に短く、サービスによっては申し込んだ即日に入金されることも珍しくありません。

不動産担保ローンのような数百万円以上の高額な金額を借りる場合でも、申し込みから3日程度で借入できることがあります。

メリット3 資金使途の自由度が高い

銀行の融資は、借りたお金を何に使うのか資金使途が限られていることが多く、あまり自由に借りたお金を使えない傾向にあります。

それに対して、ノンバンクは資金使途が自由なことが多く、銀行では不可とされていることが多い他のローンの借り換えや、納税資金などにも使えますし、キャッシングでは趣味や遊ぶためにお金を借りることも可能です。

メリット4 貸し付け条件が柔軟

銀行はお金を貸してくれたとしても、返済期間が短かったり、保証人をつけることや、保証会社の利用、何かしらを担保に入れる等の条件が付けられてしまうことが多いです。

その他、不動産を担保にする場合などは、担保にできる物件の条件が厳しかったりします。

それに対して、ノンバンクは返済期間や保証人などの条件、担保にできる物件種別が非常に柔軟で使い勝手がいいのに加えて、返済方法についても分割払いやリボ払い、一括払い、元金据置など様々な方法を選べたりします。

ノンバンクを利用する【デメリット】

銀行ではなく、ノンバンクを利用するデメリットは以下の3点です。

・金利が高い

・個人の方は総量規制があるため、まとまったお金が借りづらい

・利用すると信用力が落ちる可能性がある

それぞれ解説します。

デメリット1 金利が高い

最初の方にも解説しましたが、銀行は超低金利で大量に集めた預金を貸し出しているのに対して、ノンバンクは銀行から借りたお金に金利を上乗せして、自分たちのお客さんに貸し出しているので、構造上、銀行に比べて金利が高い傾向にあります。

特に、法人や個人事業主の方が運転資金や設備資金を借りる場合や、個人の方が住宅ローンを借りる場合は、銀行の方がお得なことが多いです。

デメリット2 個人の方は総量規制があるため、まとまったお金が借りづらい

こちらも既に解説しましたが、ノンバンクから個人の方がお金を借りる場合、一部例外条件を除けば総量規制の対象になってしまいますので、数百万~数千万円などのまとまった金額を借りるのは困難です。

銀行は総量規制の対象外ですので、このようなことはありません。

デメリット3 利用すると信用力が落ちる可能性がある

ノンバンクからキャッシングやカードローンなどでお金を借りるたりすると、信用情報機関のCICなどに利用情報が載ります。

また、返済がちゃんと行われているのか、返済が遅れたり滞納していないかといった情報も載ってしまいます。

その他、不動産担保ローンなどを利用すると、担保にしたご所有の不動産に、債権者としてノンバンクの名前で抵当権が設定されます。

後日、なんらかの用事で銀行に借入の申し込みを行った時にこのような情報があると、お金に困っているのではないか?ここに貸すのは危ないのではないか?と思われ、審査にマイナスの影響を及ぼす場合があります。

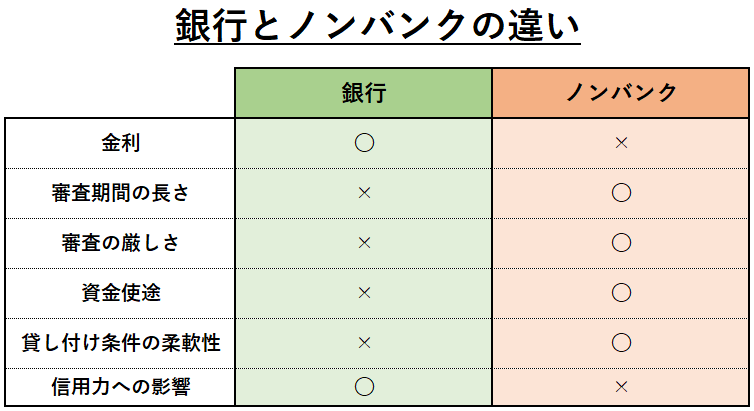

銀行とノンバンクの違い比較表

ノンバンクのメリット・デメリットをまとめると、ノンバンクの方が金利が高い傾向にあるものの、審査が緩くて審査期間が短く、貸し付け条件や返済方法などが柔軟です。

言葉だけだとわかりづらい部分があると思うので、銀行とノンバンクの比較表を作成しました。

金利の低さと信用力への影響以外は、ノンバンクの方が優れています。

ノンバンクはどんな人が利用するのに向いているか?

以下に該当する方は、銀行よりもノンバンクと取引した方がメリットが大きいと思います。

・銀行では審査が通らない方

・できるだけ早くお金を借りたい方

・おまとめローンや納税資金、遊興費を借りたい方

・返済期間や返済方法などを柔軟に対応して欲しい方

・銀行では担保にしてもらえない不動産などの資産をお持ちの方

金利が低くても、審査に通らなければお金を借りられませんし、お金が必要な時に間に合わなければ意味がありません。

また、お金を借りられたとしても返済期間が短い、借りられる額が少ないといった場合も困りますので、柔軟に対応してくれるノンバンクに相談してみることをおすすめします。

まとめ

ノンバンクとは、わかりやすく言うと、【銀行以外の貸金業者】のことで銀行は預金を預かっているけど、ノンバンクは預金を取り扱っていないところが異なります。

ノンバンクの種類には、以下のようなものがあります。

・消費者金融

・クレジットカード会社

・リース会社

・信販会社

・不動産担保ローン会社

・ファクタリング会社

ノンバンクを利用するメリット4点

・審査が緩いのでお金を借りやすい

・審査期間が短く入金が早い

・資金使途の自由度が高い

・貸し付け条件が柔軟

ノンバンクを利用するデメリット3点

・金利が高い

・個人の方は総量規制があるため、まとまったお金が借りづらい

・利用すると信用力が落ちる可能性がある

ノンバンクは、銀行でお金が借りられない人、早くお金を借りたい人、返済条件を柔軟に対応してもらいたい人にとっては、銀行よりおすすめです。