家や土地を担保にお金を借りる方法があると聞いたけど、どういう仕組みか知りたい!

お金を借りたくて不動産担保ローンを検討しているけど、不動産担保ローンとは何なのかよくわからない…

そんな方のために、不動産担保ローンとはどんなものか、家や土地を担保にお金を借りる方法の仕組みや利用の流れ、メリット・デメリット、注意点などを、金融業界・不動産業界両方での経験がある筆者が解説します。

不動産担保ローンとは、家や土地などの不動産を担保にお金を借りることができるローンのことで、担保にする不動産の登記簿謄本に抵当権が登記されるだけでお金が振り込まれ、自宅などの不動産はそのまま利用できます。

とても便利なサービスですが、不動産担保ローンは大切な財産を担保にお金を借りるので、しっかりと理解したうえで利用しないと、とんでもないことになりかねません。

また、緊急でお金を調達することを必要としている人も、不動産担保ローンの仕組みを理解していないと、借りることができなかったり、お金が必要なときに間に合わない可能性があります。

これを読めば不動産担保ローンへの理解が深まりますので、家や土地を担保にまとまったお金を借りたいとお考えの方は、是非ご覧ください。

- 家や土地を担保にお金を借りることができる方法【不動産担保ローン】とは?

- 不動産担保ローンと住宅ローンの違い

- 不動産担保ローンのメリット・デメリット

- 不動産担保ローンご利用の流れ

- 不動産担保ローンQ&A

- 不動産担保ローンは親の土地など家族名義でも借りられる?

- 不動産担保ローンは共有名義の不動産でも借りられる?

- 不動産担保ローンは住宅ローンが残っている不動産でも借りられる?

- 不動産担保ローンの担保にした不動産(家)に住み続けられる?

- 賃貸中の不動産でも、不動産担保ローンの担保にできる?

- 不動産担保ローンの担保にした物件は売れなくなる?

- 不動産担保ローンを利用するのに年齢制限はある?

- 不動産担保ローンを利用するのに保証人は必要?

- マンションを担保にお金を借りることはできる?

- 古いマンションや古い一戸建てでも、担保にできる?

- 借地権や底地でも不動産担保ローンの担保にできる?

- 債務超過や事業が赤字でも借り入れできる?

- 銀行の借り入れを支払い猶予(リスケ)していても借り入れできる?

- 他の不動産担保ローン会社の担保になっているけど借り入れできる?

- 不動産担保ローンはいくら借りられる?

- 不動産担保ローンを利用する際の注意点・リスク

- 不動産担保ローン会社の選び方

- まとめ

家や土地を担保にお金を借りることができる方法【不動産担保ローン】とは?

不動産担保ローンとは、土地や建物などの不動産を担保にお金を借りることができるローンのことです。

担保とは、万一借りたお金を返せなかった場合に備えて、あらかじめ何らかの約束をしたり何らかの物品を差し入れたりする行為や物品のことを言います。

質屋でお金を借りるときに、高価な価値のあるものを質屋に差し入れるのと同じことです。

不動産担保ローンでは、所有している不動産を担保にしますので、万一お金が返せなかった場合、不動産を売却して返済することになります。

ただし、不動産担保ローンが質屋と違うのは、質屋の場合は差し入れた担保は自分で使うことはできませんが、不動産担保ローンの場合は家や土地を担保にしている間も自分で使ったり貸したりすることができます。

不動産担保ローン会社によって担保にする不動産の登記簿謄本に、抵当権(または根抵当権)が登記されるだけです。

抵当権が登記されるとは、簡単に言うと「この不動産を、不動産担保ローン会社○○は担保にしています」と登記簿謄本に書かれることです。借りたお金を全額返済すると消すことができます。

登記簿謄本に抵当権が登記されるだけで、お金が振り込まれ、自宅などの不動産はそのまま利用できるのです。

不動産は資産価値が高く、所有権や担保に関する抵当権・根抵当権などの法整備がしっかりされており、万一の際には売却処分などもしやすいことから、借入金の担保として最適なものの一つで、不動産担保ローンは昔から多くの金融機関が行っています。

不動産担保ローンを行っている会社は、大きく2つに分けることができます。

【銀行】と【ノンバンク】です。

ノンバンクとは、簡単に言うと銀行以外の貸金業者のことを言います。クレジットカード会社やキャッシング会社、ローン会社などがあります。

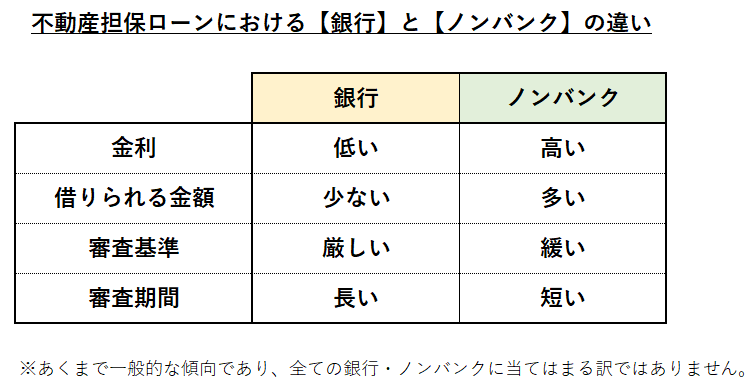

不動産担保ローンにおいて、銀行とノンバンクでは特徴が異なります。

銀行の方が金利が低い代わりに、審査が厳しい傾向にあります。逆にノンバンクは金利が高いけど、審査は緩い傾向にあります。

銀行は、不動産の担保価値だけでなく、借りる人の収支状況や財務状況などを審査の際に重視します。不動産は万一返済できなかった場合の担保に過ぎず、基本的には借りたお金を返すあてがあるのかどうかが重要です。

ノンバンクは、どちらかと言うと担保にする不動産の価値を重視し、借りる人の収支状況や財務状況などが多少悪くても、不動産の価値が高ければ融資してくれる傾向にあります。

その他、審査期間についても、銀行の方が長くノンバンクの方が短い傾向にあります。

>ノンバンクとは?意味や種類、利用するメリット・デメリットをわかりやすく解説します!

不動産担保ローンと住宅ローンの違い

不動産担保ローンと住宅ローンって何が違うの?という方のために、違いを解説します。

住宅ローンは、これから家を購入する人に購入資金を貸すのが目的のローンです。

それに対して不動産担保ローンは、既に持っている不動産を担保にして、色々な目的で使うお金を貸してくれるローンになります。

お金を使う目的を「資金使途」と言いますが、住宅ローンは自分たちが住む家を購入することに限られますが、不動産担保ローンはビジネスの事業資金・相続税の支払いなどなど、様々な資金使途に対応しています。

また、住宅ローンは自分たちが所有していない(これから買う)不動産を担保にしますが、不動産担保ローンは自分または、親族など担保提供に同意してくれる人が所有している不動産を担保にします。

不動産担保ローンと住宅ローンは、似ていますが内容は全く異なります。

以下の記事でもっと詳しく違いについて解説していますので、興味のある方はそちらをご覧ください。

不動産担保ローンのメリット・デメリット

不動産担保ローンには、他のお金の借り方(資金調達方法)にはない特徴があります。

不動産担保ローンのメリット

不動産担保ローンには、以下13のメリットがあります。

・高額な不動産を担保にすることで、まとまったお金を借りることができる

・ローンの返済期間を長く組むことができる

・キャッシングやカードローンに比べて金利が低い

・属性の悪い人や財務内容の悪い法人でも融資を受けやすい

・不動産担保ローンを行っている会社は多いので、一社に断られても他の会社から融資を受けられる可能性がある

・不動産は担保に入れるだけなので、そのまま自己利用したり賃貸し続けることが可能

・様々な資金使途に対応可能

・資金使途や担保にする不動産、返済方法などによっては総量規制対象外となる

・返済方法で元金一括返済方式を選べる場合がある

・一般的な銀行融資と別枠で資金調達できることもある

・最悪返せなくても、担保にする不動産を売却することで返済できる可能性がある

・担保にしている不動産は返済途中で売却することも可能

・審査が早い

まとまったお金を早く借りたい方や、銀行でお金を借りるのが難しい方、長期の資金で資金繰りを改善したい方にはおすすめの資金調達方法です。

不動産担保ローンのデメリット

不動産担保ローンには、以下6つのデメリットもあります。

・金利以外に手数料や諸費用がかかる

・即日融資を受けることは難しい

・銀行借入に比べると金利が高い

・返済できなくなると、担保にしていた不動産を手放すことになる

・担保にしている不動産の謄本を取られると、不動産担保ローンを利用していることがバレる

・繰り上げ返済すると手数料を取られることがある

あまり小額の借入やには向いていませんし、借り入れコストは通常の銀行借入より高いので、銀行でお金を借りられる方は、そちらの方がいいと思います。

不動産担保ローンのメリット・デメリットについては、以下の記事で詳しく解説しているので、もっと知りたいと言う方はそちらをご覧ください。

不動産担保ローンご利用の流れ

不動産担保ローン利用の流れは、以下のような流れになります。

1,電話またはホームページから申込み

2,面談

3,担保にする不動産の調査・評価

4,審査

5,ローン借入可能額や金利などの条件提示

6,契約

7,融資実行

それぞれ詳しく解説します。

流れ1,電話またはホームページなどから申込み

まずは不動産担保ローンを行っている金融機関に、不動産担保ローンを利用したい旨を相談します。

名前や連絡先、希望借入額や資金使途、担保にする不動産の住所などを聞かれます。

流れ2,面談(電話でのヒヤリング)

次に面談を行い、詳しい状況や担保にする物件についての情報を聞かれると同時に、審査に必要な書類を提出します。

必要な書類としては、免許証などの本人確認書類、収入に関する証明書(納税証明など)や固定資産税関係の書類、住宅ローンが残っている場合は、ローン残高証明書などを渡します。

面談時には、本当に担保にする不動産の所有者なのかどうか、本人確認を行います。

契約時まで面談する必要がなく、担当者から電話がかかってきて色々聞かれるだけの不動産担保ローン会社もなかにはあります。

流れ3,担保にする不動産の調査・評価

不動産担保ローン会社は、担保にしたい物件について、役所や現地に行ったり、どれくらいの価値があるのか相場を調べたり、謄本などを取得し現在の不動産の状況を調査して、担保にできそうか、どれくらいの価値があり、どれくらいなら貸せそうか評価します。

流れ4,審査

不動産担保ローン会社は、調査した内容や収入がわかる書類などをもとに、貸しても大丈夫そうか、いくらくらいなら貸せそうか審査します。

収入が多い、既存の借り入れが少ない、担保にする不動産の価値が高いほど、審査に通りやすくなります。

>不動産担保ローンの本審査で落ちる確率ってどれくらい?本審査で落ちるパターンについて解説します!

流れ5,ローン借入可能額や金利などの条件提示

不動産担保ローン会社は、調査した内容をもとに、ローン借入可能額や金利などの条件提示します。

借り入れ条件とは、融資可能額・返済期間・金利などです。

審査結果によっては、自分が希望する金額を借りることができないこともあります。

流れ6,契約

ローン会社が提示してきた条件に合意したら、契約へと進みます。

不動産担保ローンは、抵当権設定登記が必須となりますので、契約時には以下が必要になります。

・権利証(登記済証または登記識別情報通知)

・印鑑証明

・実印

・本人確認書類

流れ7,融資実行

契約を締結し、必要書類もしっかり用意できていたら、融資が実行されます。

不動産担保ローンの手数料については、融資額から天引きされることが多いです。

不動産担保ローンQ&A

つづいて、不動産担保ローンでよくある疑問にお答えします。

不動産担保ローンは親の土地など家族名義でも借りられる?

不動産担保ローン会社にもよりますが、借りる人自身が所有者でなくても、親の土地など親族名義の不動産や、会社の場合は役員個人が所有している不動産でも、不動産担保ローンは融資を受けられる場合があります。

ただし、不動産所有者の同意が必要で、契約時には印鑑証明や権利証(登記識別情報)なども必要となりますので、勝手に担保にしてしまうことはできません。

また、担保提供だけでなく、ローンの連帯保証人になることを条件にしているところもあります。

不動産担保ローンは共有名義の不動産でも借りられる?

夫婦や親子、兄弟など、一つの不動産を複数の人で所有している共有名義の不動産でも、担保にしてお金を借りることが可能です。

ただし、共有名義人の同意や連帯保証を条件にしている会社が多いです。

また、多くの場合、他の共有者の持ち分も含めてまるごと不動産を担保にすることを求められますが、不動産担保ローン会社によっては、申込人の持ち分のみを担保に入れるだけで、お金を貸してくれます。この場合、不動産担保ローンを利用するのに共有名義人の同意を得る必要はありません。

ただし、物件全部を担保に入れる場合に比べて担保評価額が低くなる可能性が高いことや、万一支払い不能になった際、不動産の所有権の一部だけ第三者の所有になってしまうので、他の共有名義人に迷惑をかける可能性がありますので、慎重に検討することをおすすめします。

他の共有名義人の同意を得ずに、自分の持ち分だけを担保にお金を貸してくれる不動産担保ローン会社は、小規模な業者(いわゆる街金)が多く、大手では基本的に行っていません。

>不動産担保ローンは家族に内緒で借りられる?バレるパターンを解説します!

不動産担保ローンは住宅ローンが残っている不動産でも借りられる?

ほとんどの不動産担保ローン会社では、住宅ローンが残っていても不動産の担保余力が残っていれば、担保にして融資を受けることは可能です。

例えば、不動産の評価額が5,000万円で、住宅ローン残高が3,000万円しかなかったら、この差2,000万円以内(多少差額より融資可能額は少なくなる)であれば、融資を受けられる可能性があります。

ただし、一部の不動産担保ローン会社では融資の条件として住宅ローンなど他の借入があると利用できないところもあります。

銀行に多いですが、ご心配な方は申込前に直接問い合わせてみるのがいいと思います。

詳しくは以下の記事でも解説しています。

>家の住宅ローンが残っている状態でも不動産担保ローンでお金を借りられる?

不動産担保ローンの担保にした不動産(家)に住み続けられる?

返済がちゃんと行われている限り、担保にした家に住み続けられます。

担保にする不動産は、文字通り担保にするだけで、利用については今まで通りと変わりません。

賃貸中の不動産でも、不動産担保ローンの担保にできる?

第三者に賃貸中の不動産でも、担保にしてお金を借りることは可能です。

また、家賃収入についても引き続き所有者の方の収入となります。

不動産担保ローンの担保にした物件は売れなくなる?

売却することは可能です。

ただし、基本的には売却資金で借入額を全額完済できることが条件になります。

それができないと、抵当権を抹消できないので、購入者も現れません。

売却資金で借入額を全額完済できなくても売却できる任意売却という方法もありますが、不動産担保ローン会社または保証会社の同意を得る必要があります。

>家の任意売却とは?流れやメリット・デメリットをわかりやすく解説します!

不動産担保ローンを利用するのに年齢制限はある?

ローン会社によって異なりますが、年齢制限を設けていない会社も多くあります。

不動産担保ローン会社のアサックスは、年齢制限を特段設けていません。

また、高齢の場合は親族の方などを連帯保証人にするのが条件の会社もあります。

不動産担保ローンを利用するのに保証人は必要?

基本的には必要ありませんが、収入や他の借金の状況、担保にする不動産の所有者が契約者と異なる、共有名義の物件など、場合によっては保証人を求められることもあります。

また、保証人が必要かどうかは不動産担保ローン会社によっても異なります。

マンションを担保にお金を借りることはできる?

できます。

担保にする物件がマンションという理由だけで、断られることはありません。

ただし、築年数や物件所在地によっては担保価値が低いと判断され、断られることもあります。

古いマンションや古い一戸建てでも、担保にできる?

築年数の古い物件については、担保価値がどれくらいあって、万一の際に買い手がつきそうかどうかで判断が分かれます。

担保価値がない、売れないと判断された場合は、融資を受けられない可能性もありますが、不動産担保ローン会社がどう判断するかによりますので、あきらめずに相談してみることをおすすめします。

担保にする不動産が古いからといって、絶対にお金を借りることができない訳ではありません。

借地権や底地でも不動産担保ローンの担保にできる?

借地権や底地の不動産でも、不動産担保ローンを行っている会社は多く存在します。

ただし、借地権や底地は所有権の物件に比べて担保価値が低く、流動性も低い(売却しづらい)ので、取り扱わない会社もありますし、借入可能額が低くなる可能が高いです。

債務超過や事業が赤字でも借り入れできる?

会社や個人事業主の方で、債務超過や事業収支が赤字でも、担保にする不動産の価値によっては借入することが可能な場合があります。

不動産担保ローンは前述のとおり、会社の信用力だけでなく、担保にする不動産の価値をもとにお金を借りることができますので、赤字の会社がお金を借りられることも珍しくありません。

また、不動産担保ローンは会社によっては、期限一括返済方式で返済できるため、資金繰りが安定しやすいので、債務超過や事業が赤字の会社におすすめの資金調達方法でもあります。

銀行の借り入れを支払い猶予(リスケ)していても借り入れできる?

銀行の借り入れを支払い猶予(リスケ)していても、担保にする不動産の価値によっては借入することが可能な場合があります。

ただし、銀行の不動産担保ローンは利用できる可能性が低いので、ノンバンク系をおすすめします。

他の不動産担保ローン会社の担保になっているけど借り入れできる?

抵当権順位が低くても(住宅ローンが残っていたり、他の不動産担保ローン会社の担保になっていても)、物件の評価額に対して残っているローンの額が少ない場合は、借りられる可能性があります。

前回借りた不動産担保ローンの額が、不動産の価値に対して低いと思われる場合や、前回借りてから時間が経過し、返済が進んでいる場合などは、借りられる可能性が高いです。

不動産担保ローンはいくら借りられる?

不動産担保ローンで借りられる金額は、担保にする不動産の資産価値が一番の要因ですが、他の借金の状況や借りる人の収入、不動産担保ローン会社の考え方などにもよるので、一概にいくらくらいとは言えません。

担保に入れる不動産に全く抵当権がない場合(住宅ローンなどを完済している場合)、銀行など審査が厳しいところは、担保不動産評価額の7割程度を基本に、収入などによって多少上下します。

銀行などは、万一返済が滞ってしまっても全額回収できるように、担保評価額に対してある程度割り引いた金額しか貸してくれないのが一般的です。

ノンバンク系の方が、この割引率を少なく見積もる傾向にありますので、多く借りられる可能性が高いです。

また、他に借金がなく収入も多いなど、貸し手側からすると安全な貸付先と判断された場合は、物件の評価額と同等か、稀に物件評価額以上に借りられることもあります。

>不動産担保ローンでは家や土地を担保にいくら借りられる?借入可能額について解説します!

不動産担保ローンを利用する際の注意点・リスク

不動産担保ローンは、事業資金として利用する場合、一般的な銀行融資に比べると金利が高いので、まずは日本政策金融公庫や銀行の保証協会の保証付き融資を受けることをおすすめします。

また、返済が行き詰ると担保にしている不動産を失う可能性があります。

返済ができないと差し押さえられて、競売にかけられることになります。

その他、不動産価格は時の経過とともに変化します。期限一括返済方式で契約していた場合や、将来的に不動産の売却で返済する予定であっても、急激な不動産市況の悪化により、担保にしていた不動産を売却してもローンを完済できなくなる危険性があります。

そうなると、不動産は失い借金だけ残り、返済できなければ自己破産することになってしまう可能性もありますので注意が必要です。

不動産担保ローン会社の選び方

最後に不動産担保ローンを選ぶ際のポイントを解説して終わりたいと思います。

不動産担保ローン会社は、それぞれ借入対象者、資金使途、審査基準、借入可能額、金利、担保にできる不動産などの条件が異なります。

この条件から外れると、申込自体受け付けてもらえなかったり、審査に落ちる、必要な金額が借りられない、高い金利で借りてしまうといったことが起きてしまいます。

なので、一概にここの不動産担保ローン会社が一番おすすめですとは言えず、借りる人がそれぞれ自分の状況に一番合った不動産担保ローン会社を探して、申し込まなければいけません。

でも世の中には、沢山の不動産担保ローン会社がありますので、どこがいいのかわからない…という方もいると思います。

そこで、独自の調査をもとに借りる人の状況に合った最適な不動産担保ローン会社がわかる記事を作成しましたので、是非そちらを参考にして頂ければと思います。

>【不動産担保ローン会社の選び方】と状況別おすすめの不動産担保ローン会社をご紹介します!

その他、金利が安い不動産担保ローン会社が知りたいという方には、以下の記事で解説しています。

>【不動産担保ローン】金利比較ランキング!金利が安い不動産担保ローン会社はここだ

まとめ

不動産担保ローンとは、家や土地などの不動産を担保にお金を借りることができるローンのことで、担保にする不動産の登記簿謄本に抵当権が登記されるだけでお金が振り込まれ、自宅などの不動産はそのまま利用できます。

まとまったお金を早く借りたい方や、銀行でお金を借りるのが難しい方、長期の資金で資金繰りを改善したい方にはおすすめの資金調達方法です。

それに対して、あまり小額の借入やには向いていませんし、借り入れコストは通常の銀行借入より高いので、銀行でお金を借りられる方は、そちらの方がいいと思います。

不動産担保ローンは、他の借り入れ方法にはないメリットが沢山ありますので、上手く使えば事業や生活に非常に役立ちます。

利用する際は、より有利な条件で確実に資金調達をするために、一社だけではなく複数の不動産担保ローン会社に審査申込することをオススメします!

不動産担保ローンの審査が不安という方には、審査で見られるポイントなどについて解説した記事もありますので、そちらをご覧ください。