不動産担保ローンと住宅ローンは名前が似ていて、どちらも不動産を担保にお金を借りるローンですので、違いがよくわからない…という人のために両者の違いを解説します。

結論を申し上げると、不動産担保ローンは既に自分や家族が所有している不動産を担保に、様々な目的で利用するためにお金を借りることで、住宅ローンは新たにマイホームを購入する時に、購入する不動産を担保にお金を借りることです。

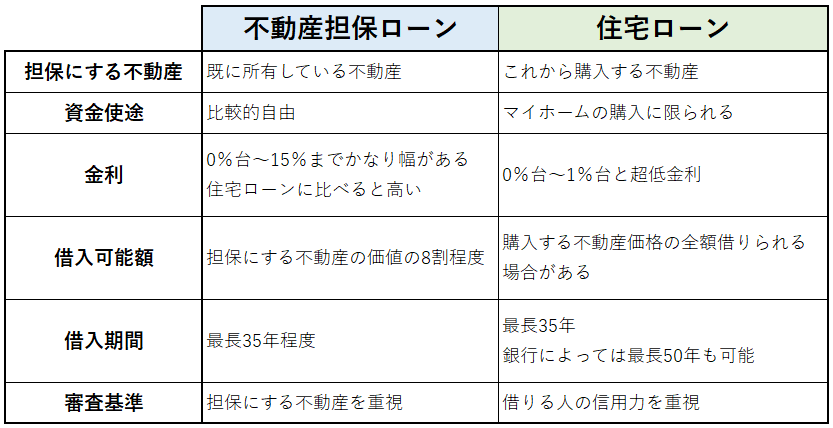

【不動産担保ローン】と【住宅ローン】の違い

まずは不動産担保ローンから解説していきます。

不動産担保ローンとは

不動産担保ローンとは、既に自分や家族が所有している不動産を担保に、様々な目的で利用するためにお金を借りることです。

ポイントとしては2つあります。

・不動産を所有している人しか利用できない

・借りたお金は様々な目的で利用できる

例えば、昔購入したマイホームがあるという方や、地主の家系で自宅の他に駐車場や賃貸アパートを所有しているという方、法人で自社ビルや自社工場を所有しているといった場合に、所有している不動産を担保にしてお金を借りることができます。

不動産担保ローンを行っている会社としては、銀行や信用金庫、信用組合の他、ノンバンク系の不動産担保ローン会社、小規模な貸金業者などがあります。

銀行系ではろうきんが非常に低金利の不動産担保ローンを行っています。

>個人向け不動産担保ローンは、ろうきんが圧倒的低金利でおすすめ!

大手ノンバンク系の不動産担保ローン会社としては、セゾンファンデックス社が有名で、銀行の不動産担保ローンの保証業務なども行っています。

あまり一般の人には馴染みがないので、ヤミ金ではないかと心配される方がいますが、上場している大手クレジット会社クレディセゾンのグループ会社です。

>不動産担保ローンのセゾンファンデックスはヤミ金⁉評判や口コミを調査しました!

住宅ローンとは

住宅ローンとは、売っている不動産をマイホームとして購入する際に、購入する不動産を担保にお金を借りることです。

こちらもポイントは2つあります。

・これから購入する不動産を担保にする

・資金使途はマイホームの購入に限定される

自分が住むために不動産を購入する時に利用が限定されるところと、自分がまだ所有していない不動産を担保にお金を借りることができるところが、不動産担保ローンとの大きな違いです。

資金使途の違い

住宅ローンは、借りたお金をマイホームの購入費用以外に利用することはできません。

それに対して不動産担保ローンは、借りたお金を様々な用途に利用可能です。

多少の制限をかけている不動産担保ローン会社もありますが、個人の場合は自宅のリフォーム費用、冠婚葬祭費用、旅行代、車や家具など高額な耐久消費財の購入、病気の治療費、介護費用などに利用されることが多いです。

法人の場合は運転資金、納税資金、設備投資代金、短期資金から長期資金への借り換え、他の不動産の購入資金などで利用されています。

金利の違い

住宅ローンの金利は、変動で0%台、全期間固定金利でも1%台で借入可能です。

それに対して不動産担保ローンの金利水準は、低いと0%台~高いと貸金業法上限(100万円以上の場合は15%)までかなり幅があり、不動産担保ローンの方が基本的に金利が高いです。

どこから借りるのか?とどんな人が借りるのか?によって大きく異なり、基本的に銀行が一番金利が低く、次いで大手ノンバンク系の不動産担保ローン会社、一番金利が高い傾向にあるのが小規模な不動産担保ローン会社です。

ただし、銀行によっては金利が高めなところもありますし、大手ノンバンク系の不動産担保ローン会社の中には銀行に負けないくらい低金利のところもあります。

借入可能額

住宅ローンは物件価格の全額や、場合によっては諸費用も含めて借りることができる場合があります。

それに対して不動産担保ローンで借りることのできる金額は、借りる人の属性や不動産担保ローン会社の審査基準等によって異なりますが、担保にする不動産の価値の8割くらいが上限と言われており、住宅ローンや他の不動産担保ローンの残債が残っている場合は、借入可能額から残債の額が差し引かれてしまいます。

つまり何も借金の担保になっていなくて、価値の高い不動産の方がお金を借りやすいということです。

最大でいくら借りることができるのかは、不動産担保ローン会社によって異なりますが、1億円~10億円の範囲に設定されていることが多いです。

事業者向けの不動産担保ローンの方が、最大借入可能額は大きい傾向にあります。

不動産担保ローンでいくら借り入れできるかについては、以下の記事で詳しく解説しています。

>不動産担保ローンでは家や土地を担保にいくら借りられる?借入可能額について解説します!

借入期間

住宅ローンの借入期間は最長35年、銀行によっては最長50年も可能です。

不動産担保ローンでも、最長35年返済が可能です。

長期にわたって返済し、月々の返済額が抑えられるという点では、どちらも同じです。

審査基準

両方とも不動産を担保にしますが、住宅ローンの審査ではどちらかと言うと、借りた人の収入できちんと返済していけるのか?という点を重視して審査します。

担保にする不動産は、普通に売買できるような物件であればそれほど厳しい要件はありません。

貸す金額に対して不動産の価値がそれほど大きくなくても貸してくれることが多いです。

それに対して不動産担保ローンでは、どちらかというと担保にする不動産を重視して審査します。借りる人の信用力についての審査は、銀行や信用金庫などでは重視しますが、ノンバンク系で小規模な不動産担保ローン会社になるほど借りる人の信用力を重視しなくなる傾向にあります。

担保にする不動産の価値が高ければ、税金を滞納しているとか、赤字の会社などでも利用できる場合があります。

不動産担保ローンの審査基準については、以下の記事で詳しく解説しています。

>不動産担保ローンの審査に通らない理由はこれだ!審査基準を解説します

不動産担保ローンと住宅ローンの比較表

最後に2つの違いがわかりやすいように、比較表を作成しました。

不動産担保ローンと住宅ローンは名前が似ていて、不動産を担保にお金を借りるという点では同じですが、利用シーンが全く異なります。

まとめ

不動産担保ローンとは、既に自分や家族が所有している不動産を担保に、様々な目的で利用するためにお金を借りることです。

住宅ローンとは、売っている不動産をマイホームとして購入する際に、購入する不動産を担保にお金を借りることです。

担保にする不動産を既に持っているのかどうかと、資金使途、そして金利が大きく異なります。

不動産担保ローンは、まとまったお金を長期にわたって借りる際には、非常に便利なサービスです。不動産担保ローンのメリット・デメリットや仕組みなどについては、以下の記事で詳しく解説していますので、興味のある方はそちらをご覧ください。