不動産投資用物件の中には、法定耐用年数オーバーの築古物件・再建築不可・違法建築・借地権・地方の物件など、利回りが高くて魅力的な物件だけど、銀行融資が使えない、使えたとしても借り入れ条件が悪くてキャッシュフローがでなくて買えない物件があります。

そんな少し訳ありの高利回り収益物件の購入をあきらめていた方におすすめしたいのが、【ノンバンク】と【不動産担保ローン】です!

これらをうまく利用すれば、銀行融資が使えない投資用物件を購入することができたり、しっかりキャッシュフローを手にすることも可能です。

実は不動産投資の中級者以上の方や、プロの不動産業者もノンバンクや不動産担保ローンを上手く利用して事業を行っていたりします。

詳細については以下で解説しますので、高利回りだけど銀行融資が使いづらい物件の購入をご検討中の方は、是非ご覧ください。

利回りが高いけど銀行融資が使えない収益物件

不動産投資で収益物件を購入するときは、金利が低い銀行から融資を受けるのが基本ですが、物件によっては融資を受けることが難しかったり、融資を受けることができても返済期間が短すぎてキャッシュフローが全然でないことがあります。

具体的には以下のような物件です。

・法定耐用年数オーバーの築古物件

・再建築不可物件

・違法建築の物件

・借地権の物件

・地方にある物件

このような物件は、一般的な物件に比べるとリスクが高いことや銀行の融資が受けにくいため、高い利回りが見込めます。

上手く購入することができれば、高い収益を得ることができるのです。

それぞれの物件を簡単に解説します。

法定耐用年数オーバーの築古物件

法定耐用年数とは、税法で定められた建物の減価償却期間のことです。建物の築年数が法定耐用年数を超えている物件のことを法定耐用年数オーバーと言ったりします。

建物の構造ごとに法定耐用年数は異なっており、以下のように設定されています。

建物の構造別法定耐用年数(住宅用)

・木造 … 22年

・軽量鉄骨造 … 19年

・重量鉄骨造 … 34年

・鉄筋コンクリート造(RC造) … 47年

・鉄骨鉄筋コンクリート造(SRC造) … 47年

あくまで税法上の建物の償却期間に過ぎないので、当たり前ですが上記期間を超えると建物を使えない訳ではありませんが、銀行は基本的に建物の法定耐用年数を基準に返済期間を決めます。

なので、例えば木造アパートの場合、法定耐用年数が22年なので、築22年経過した物件を購入しようとなると融資を受けるのが難しくなったり、融資を受けられたとしても返済期間がかなり短くなってしまいます。

法定耐用年数を過ぎると一切融資できないという訳ではなく、法定耐用年数+10年くらいまで返済期間を延ばしてくれる銀行もあります。

しかし、どれくらいまで延ばしてくれるかという基準は銀行によって異なっていますし、もっと言うと借りる人の財務内容や取引履歴などによっても異なるため、一概にどれくらいとは言えず、基本的には返済期間が短すぎてキャッシュフローが厳しいことが多いです。

法定耐用年数オーバーの物件のメリットとしては、以下のようなことがあげられます。

・築年数が新しめの物件に比べて利回りが高い

・今後築年数がもっと経過しても家賃が下がりづらく安定している

・物件価格が土地値に近かったり、物件によっては土地値を下回っているようなこともあったりするので、下値が限られている

このようなメリットがあることから、購入することができればけっこうおいしい物件です。

再建築不可物件

再建築不可物件とは、建築基準法で定められている道路の接道条件を満たしていないことから、新築に建て替えることができない物件のことです。

建築基準法という法律ができる前から建っている建物や、違法に建てられた物件、建築時は合法だったが土地の分筆など何らかの要因で違法状態になってしまった物件などがあります。

再建築ができなくても、建物自体はリフォームすれば使い続けることが可能ですし、家を借りる人からすると建て替えることができるかどうかなんて関係ないため、賃貸物件としては普通に借り手はつきます。

ただし、不動産評価の世界では、建物の建たない土地=価値が著しく低いと見なされていることや、担保としての流動性も低いことから、基本的に銀行は再建築不可物件に対して融資してくれません。

このような理由から、一般的な収益物件に比べてかなり高利回りで売られているため、購入することができれば高い収益を生み出してくれる可能性があります。

違法建築の物件

再建築不可物件と似たものに、違法建築の物件があります。

違法建築とは建築基準法などのルールを守らずに建てられている建物のことで、不動産投資では主に建ぺい率や容積率をオーバーしている物件のことを言います。

銀行は常に法令順守の姿勢を求められるため、違法建築物件のように、法律で定められたルールを守っていない物件には基本的に融資してくれない傾向にあります。

日本では違法建築の物件であっても、よほど危険性が高いとか悪質性が高い物件でもない限り罰則が特にないため、昔はよく建てられていたのですが、現在は銀行に限らず建築・不動産業界としても行われなくなりました。

違法建築の物件も融資が付きづらいため、割安な価格で売られていることがあり、再建築不可と違って建て替えも可能なため、購入できればリスクが低く収益が高い物件です。

借地権の物件

借地権とは、土地の所有権がなく、第三者の土地を借りてその上に建物を建てている物件のことです。

土地の所有権がないため固定資産税・都市計画税はかかりませんが、毎月地代がかかるのと、建物の新築時や売買時に承諾料を払う必要があったり、契約期間が満了すると更新料を払う必要があったりします。

借地権といっても、色々な契約形態があり、投資用物件で多いのは旧法借地権と言われるもので、更新料を払えば実質的にずっと返す必要がないものです。

借地権付きの収益物件は、所有権の収益物件に比べると利回りが高い傾向にあり、地代も固定資産税程度しかかからない、かなりの高収益物件があったりするのですが、融資を受けづらいことから、あまり人気がない傾向にあります。

地方にある物件

地方にある物件は、都市部に比べると空室リスクが高いことなどから、高い利回りで売却されているため、空室があまりない物件や空室を埋めることができる人が購入すると、高い収益を得ることができます。

ただし、不動産投資で利用することが多い地方銀行や信用金庫は、融資できる物件の所在地や融資する人(または法人)の居住地などを限定しているので、そういった条件が合わないといくらおいしい物件であっても、購入できないことがあります。

(もちろん、その物件所在地近隣に住んでいる方が、近隣の銀行に融資を申し込むときは、該当しません。)

メガバンクは全国展開していますが、あまり不動産投資に対する融資に積極的でなく、審査も厳しいことから、利用するのが難しいのが実情です。

ノンバンクや不動産担保ローンを使えば、銀行融資が利用しづらい物件であっても購入することが可能

法定耐用年数オーバーの築古物件・再建築不可・違法建築・借地権・地方の物件などは、ご説明した通り、銀行融資を利用しづらかったり、融資を利用できてもキャッシュフローが確保しづらいのですが、ノンバンクから融資を受けたり、不動産担保ローンを利用すればこういった問題を解決できます。

ノンバンクや不動産担保ローンとは何なのか?あまり詳しくない方もいらっしゃると思いますので、解説します。

ノンバンクとは

【ノンバンク】とは、簡単に言うと銀行以外の貸金業者のことをいいます。

銀行も貸金業者も、お金を貸して利益を得ていることには変わりないのですが、銀行は預金を扱っていて、貸金業者は預金を取り扱っていないところが異なります。

ノンバンクにはいくつか種類があり、消費者金融・クレジットカード会社・リース会社・信販会社・不動産担保ローン会社などがあります。

有名な会社をあげるとアイフル・クレディセゾン・オリックス・オリコ・アサックスなどがあります。

基本的にノンバンクは銀行に比べると金利が高いのですが、審査が早い・審査が緩い・返済条件や融資可能な物件種別が幅広いといった特徴があります。

ノンバンクの特徴やメリット・デメリットについては、以下の記事で詳しく解説しています。

>ノンバンクとは?意味や種類、利用するメリット・デメリットをわかりやすく解説します!

不動産担保ローンとは

【不動産担保ローン】とは、家や土地、収益物件など所有しているの不動産を担保にお金を借りることができるローンのことで、担保にする不動産の登記簿謄本に抵当権が登記されるだけでお金が振り込まれ、担保にした不動産はそのまま利用・賃貸することができます。

主な特徴は以下の通りです。

・まとまったお金を借りることができる

⇒ 担保にする不動産によっては数千万~数億円も可能

・返済期間が長い

⇒ 最長35年で借りられる場合がある

・審査が早い

⇒ 仮審査は最短当日、本差審査も最短3日程度で可能

・信用力が低い人や財務内容の良くない人でも借りられる可能性がある

⇒ 借りる人(法人)の属性だけでなく、担保にする不動産の価値を総合的に見て審査する

自宅や投資用不動産を複数持っている方には、利用しやすい資金調達手段で、うまく活用することができれば収益や事業拡大に役立ちます。

>不動産担保ローンとは?家や土地を担保にお金を借りる方法について解説します!

ノンバンクを使った不動産投資戦略

ノンバンクは、銀行が融資を出したがらない物件(法定耐用年数オーバーの築古物件・再建築不可・違法建築・借地権)にも積極的に融資しています。

また、返済期間についても銀行に比べると柔軟に長期で設定してくれるので、キャッシュフローを確保しやすくなります。

銀行融資が利用しづらい物件は買い手が限られるので、売れ残っていることも多く(特に金額の高い物件)値引き交渉も通りやすい傾向にありますので、事前審査を通したうえで強気で値段交渉しましょう。

融資の合意を得た上で交渉した方が、この人は確実に買える人と思われるので交渉しやすくなります。

値引き交渉してさらに高利回りにしたうえで、返済期間も長めに設定すれば、やや癖のある物件と言えどもキャッシュフローを潤沢に生み出してくれます。

不動産担保ローンを使った不動産投資戦略

不動産担保ローンが一般的な不動産投資用ローンと異なるのが、購入する物件ではなく、自分が所有している物件を担保にお金を借りるところです。

自分が所有している物件を担保にお金を借りるので、審査の可否や借り入れ条件が、新たに投資する物件に縛られません。

法定耐用年数をオーバーしていようが、再建築不可だろうが、違法建築だろうが、借地権だろうが、物件がどこにあろうが関係ないのです。

融資を受けているものの、現金で物件を購入しているのと同じような状況で、自分の投資したい物件を購入できるのです。

なので、不動産担保ローンを利用した不動産投資戦略としては、高利回りだけど銀行融資を利用しづらい物件があったら、自分が所有している物件を担保に長期資金を引っ張ることによって、そのお金で物件を購入できるだけでなくキャッシュフローも確保できます。

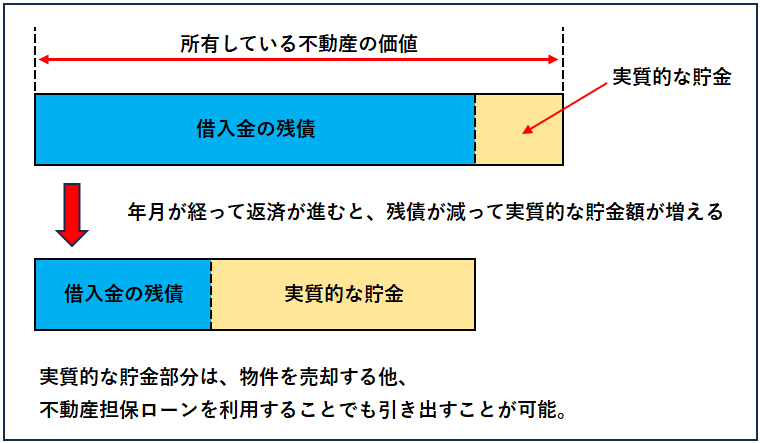

また、過去に銀行借入をして購入した物件の返済が進むと、徐々に不動産の価値に対して残債が減っていくので、ある意味貯金が貯まっていってる状態になります。

物件を売却する時に、この貯金(含み益)を一気に引き出すことができるのですが、他にも引き出す方法があって、不動産担保ローンを利用すると、金利がかかるものの物件の含み益を引き出せます。

不動産投資において、事業拡大するにはどれだけ資金調達できるかが非常に重要です。

銀行融資が利用しづらい物件の取得に限らず、上手く不動産担保ローンを活用することで、事業拡大に役立ちます。

その他、銀行融資が使える物件を購入する時に、自分が希望する金額に融資可能額が届かないことがあれば、足りない分を不動産担保ローンで調達するといった使い方や、リフォーム費用、運転資金として使うことも可能です。

投資用不動産をノンバンクや不動産担保ローンで購入する際の注意点

ノンバンクや不動産担保ローンを利用して投資用不動産を購入する際には、注意点もありますので解説します。

金利が高いので利益・キャッシュフローの計算はしっかり行う

ノンバンクや不動産投資ローンは、銀行融資に比べて金利が高いうえに、最低金利と上限金利の幅が広く、条件によってはかなり高い金利となってしまいます。

そのため、いくら利回りが高い物件を購入する時に使うと言っても、場合によっては利益もキャッシュフローも出ない可能性があるので注意が必要です。

実際にいくらの金利で借りられるかや、返済期間を何年に設定できるかは、本審査が終わった後に条件を提示されないとわかりません。

最終条件を提示されたら、提示された金利と返済期間の条件をもとに、再度利益やキャッシュフローがどれくらいでるのか、しっかりと計算しましょう。

また、審査を申し込む際はノンバンク一社ではなく、とりあえず複数の会社に審査を依頼して、金利・手数料・借入可能額・返済期間などの条件を比較し、トータル的に一番条件のいいところを選ぶことをおすすめします。

審査に通る通らないということもありますが、上記条件は会社によって大きく異なる場合があります。

出口戦略が取りづらい

自分がノンバンクや不動産担保ローンを利用して物件を購入できたからと言っても、今度自分がその物件を売却する時に、次の購入者が自分と同じように購入できるとは限りません。

購入しづらい物件=売却しづらい物件でもありますので、出口戦略は通常の物件より難しくなります。

特に価格が高い物件ほど、買い手が限られるため、購入できるとおいしいことがありますが、売却時は苦労することになりやすいので注意が必要です。

物件を購入する時は事前にどのような出口を取れるか考え、将来売却する時に困らないようにしましょう。

築古物件や違法建築の場合は、建て替えや更地での売却、リフォームでバリューアップした後に転売等が考えられます。

再建築不可物件は、もし自分が所有している最中に隣地が売りに出されたら、無理してでも購入しましょう。再建築可能になれば大きく価値が上昇しますので、売却すればかなりの利益が見込めます。

>接道2m未満の【再建築不可物件】を建て替え可能にする方法・裏ワザをご紹介!

銀行融資が利用しづらい収益物件を購入する際に使えるノンバンク・不動産担保ローン会社

最後に、高利回りだけど銀行融資が利用しづらい物件を購入する際に、おすすめのノンバンク・不動産担保ローン会社を4社ご紹介します。

4社とも【不動産投資ローン】と【不動産担保ローン】の両方の取り扱いがありますので、購入する物件を担保にお金を借りるパターンと、自分が所有している物件を担保にお金を借りるパターンのどちらでもご利用可能です。

本当は一番いいのはこの会社です!とご紹介したいところですが、実際の借入可能額・金利・返済期間・手数料などの詳細な条件がわかるのは、本審査の後になってしまいますので、ベストなローン会社がどこなのかは、複数社に審査を依頼してでてきた条件で比較検討して頂ければと思います。

おすすめのノンバンク・不動産担保ローン会社4社は以下の会社です。

・アサックス

・セゾンファンデックス

・SBIエステートファイナンス

・三井住友トラストL&F

それぞれご紹介します。

アサックス

アサックスは、東証スタンダードに上場している独立系の不動産担保ローン会社です。

設立が1967年、業歴50年以上ある老舗で、もともとは北陸や甲信越地域で営業していましたが、1995年頃から営業エリアを首都圏にシフトし、現在も一都三県にて営業しています。

アサックスの不動産投資ローン・不動産担保ローンの概要は、以下になります。

< 不動産投資ローン >

・金利 固定金利 年1.95%~6.90%

・手数料 0~3.3%

・返済期間 1~35年

・借入可能額 3,000万円~10億

・対応地域 一都三県

< 不動産担保ローン >

・金利 固定金利 年1.95%~6.90%

・手数料 0~3.3%

・返済期間 3か月~30年

・借入可能額 3,000万円~10億

・対応地域 一都三県

アサックスの魅力的なところは、全て固定金利でありながらトップクラスの低金利なことや、融資金額の上限が最大10億と、かなり魅力的な内容となっています。

また、審査期間も短いため使い勝手のいい不動産投資ローン会社です。

1点欠点があるとしたら、アサックスは購入する物件(担保にする物件)の所在地が、一都三県(東京・神奈川・埼玉・千葉)にないと利用できないことです。

一都三県にある、高利回りだけど銀行融資が利用しづらい物件を購入したいと考えている方は、アサックスに相談してみることをおすすめします。

公式サイトはコチラ ⇒ 【 アサックス 】

セゾンファンデックス

セゾンファンデックスは、上場している大手クレジットカード会社クレディセゾンのグループ会社です。

不動産向けファイナンスでは実績が豊富な会社で、銀行の不動産投資ローンや不動産担保ローンの保証なども行っています。

セゾンファンデックスの不動産投資ローン・不動産担保ローンの概要は、以下になります。

< 不動産投資ローン >

・金利 変動金利で年3.75%~4.55%(団信無し) 4.25%~5.15%(団信あり)

・手数料 事務手数料1.65%以内 調査手数料0.55%以内

・返済期間 5年~30年

・借入可能額 100万円~5億円

・対応地域 首都圏(東京、神奈川、千葉、埼玉)、近畿圏(大阪・兵庫・京都)、愛知県、札幌市、仙台市、岡山市、広島市、福岡市、那覇市周辺

< 不動産担保ローン >

・金利 変動金利 2.90%~4.70%、固定金利 4.50%~9.90%

・手数料 事務手数料1.65%以内 調査手数料0.55%以内

・返済期間 5年~25年

・借入可能額 100万円~5億円

・対応地域 全国

【 詳細はこちら 】

セゾンファンデックスの魅力的なところは、対応地域が広いことです。

不動産担保ローンでは都市部のみ利用可能ですが、不動産担保ローンでは全国で対応可能となっています。地方の高利回り物件など、他のノンバンクでは対応できないエリアで物件の購入を検討されている場合は、セゾンファンデックスに相談するのがいいと思います。

公式サイトはコチラ ⇒ 【 セゾンファンデックス 】

SBIエステートファイナンス

SBIエステートファイナンスは、東証プライム市場上場のSBIホールディングスのグループ会社です。

一都三県に特化した不動産担保ローンの専門会社で、年間の相談件数は5,000件以上あります。

SBIエステートファイナンスの不動産投資ローン・不動産担保ローンの概要は、以下になります。

< 不動産投資ローン >

・金利 変動金利 年2.40%~6.50%

・手数料 2.20%~2.75%

・返済期間 1年~25年

・借入可能額 300万円~5億円

・対応地域 一都三県

< 不動産担保ローン >

・金利 変動金利 年2.40%~7.50%

・手数料 2.20%~2.75%

・返済期間 1年~25年

・借入可能額 300万円~5億円

・対応地域 一都三県

SBIエステートファイナンスの魅力的なところは、審査が早く最短翌日に融資が受けられるところです。

最短翌日融資は、ノンバンクの中でもなかなかやっているところは少なく、かなり早いと言えますので、買い付けがスピード勝負になりそうな優良物件の購入や、なるべく早く資金調達したい場合におすすめの不動産担保ローン会社です。

残念なところとしては、アサックス同様に担保にする物件の所在地が、一都三県に限られています。

公式サイトはコチラ ⇒ 【 SBIエステートファイナンス 】

三井住友トラストL&F

三井住友トラストL&Fは、三井住友信託銀行グループの不動産担保融資専門会社です。

札幌以外の主要都市(東京・神奈川・仙台・大阪・名古屋・広島・福岡)に支店があります。

三井住友トラストL&Fの不動産投資ローン・不動産担保ローンの概要は、以下になります。

< 不動産投資ローン >

・金利 変動金利で年2.90%~4.40%(団信無し)、3.30%~4.80%(団信あり)

・手数料 1.65%(最低11万円)

・返済期間 6年~35年(中古は30年)

・借入可能額 3億円以内

・対応地域 東京・神奈川・仙台・大阪・名古屋・広島・福岡など

< 不動産担保ローン >

・金利 変動金利 年2.99%~6.40%

・手数料 2.2%

・返済期間 6年~35年

・借入可能額 300万円~10億円

・対応地域 東京・神奈川・仙台・大阪・名古屋・広島・福岡など

三井住友トラストL&Fの魅力的なところは、不動産投資ローンの上限金利が低いところと、上には記載していませんが、最近流行の民泊物件取得用のローン(民泊事業ローン)があることです。

民泊事業ローンは適用金利が変動金利で一律3.90%ですが、融資額が5,000万円以上の場合は2.90%に引き下げられるため、非常にお得な金利で借りられます。

民泊をやろうと思っている方にはおすすめのノンバンクです。

残念なところとしては、ノンバンクの中では比較的対応エリアが広いものの、大都市圏に限られていることと、他のノンバンクに比べて審査がやや遅い傾向にあります。

公式サイトはコチラ ⇒ 【 三井住友トラストL&F 】

まとめ

ノンバンクは、銀行融資が利用しづらい投資用不動産(法定耐用年数オーバーの築古物件・再建築不可・違法建築・借地権・地方の物件など)にも積極的に融資している。

これら物件は、リスクが高かったり、購入しづらい、購入できてもキャッシュフローが出ないといった理由から、一般的な投資用不動産に比べて高い利回りで販売されているため、上手く購入することができれば高い収益が期待できる。

不動産担保ローンは、購入する物件ではなく、自分が所有している不動産を担保に資金調達できるため、融資条件が購入する物件に影響を受けないため、上手く利用すれば事業拡大に役立つ。

ただし、ノンバンクの不動産投資ローンや不動産担保ローンは、銀行融資に比べると金利が高く、こういった物件は出口戦略が取りづらいので注意が必要。

おすすめのノンバンク・不動産担保ローン会社4社は以下の会社です。

・アサックス

・セゾンファンデックス

・SBIエステートファイナンス

・三井住友トラストL&F

ノンバンクを利用する際は、実際の借入可能額・金利・返済期間・手数料などの詳細な条件がわかるのは、本審査の後になってしまいますので、複数社に審査を依頼して、でてきた条件で比較検討して一番条件がいい会社のローンを選んで契約しましょう!

金利が安い不動産担保ローン会社が知りたいという方には、以下の記事で解説しています。