不動産価格はなぜ変動するのか?そう考えたときに、昔のことを思い出してみると、

バブル崩壊は、総量規制(不動産向け融資を制限)が引き金になった。

リーマンショックは、世界中でお金が回らなくなって起きた。

なんて言われています。(諸説あります)

ということは、不動産価格の変動には、銀行融資が大きく関わっているのではないか?と思い、実際の統計データを基に調査してみることにしました。

結論としては、

・東京都では、不動産価格の変動に銀行融資は大きく関わっているが、そもそも不動産需要が低い地方では、あまり関係ない。

・住宅ローンよりも、不動産業者向け融資が積極的にされているかどうかが重要

という結果になりました。

この記事をみれば、東京都の地価、マンション価格が変化する要因がわかります。

銀行ローンと不動産価格の関係を、統計データを基に調査

銀行ローンといっても、住宅ローンと、不動産業者向けの融資がありますので、それぞれどのように不動産価格に関係しているか調査しました。

また、不動産価格は公示地価とマンション価格をもとに比較しています。

まずは住宅ローンからです。

住宅ローンの貸出額と不動産価格の関係

住宅ローンの貸出額と不動産価格の関係では、以下の二つをみていきます。

・新規貸出額との関係

・貸出残高との関係

住宅ローンの新規貸出額と不動産価格の関係

まずは、住宅ローンの貸出額が増えているならば、銀行が積極的に融資をしており、不動産価格が上昇するのではないか?

逆に減っているならば、銀行が融資に消極的で不動産価格が下落するのではないか?と思い、住宅ローンの新規貸出額と不動産価格の関係を調べてみました。

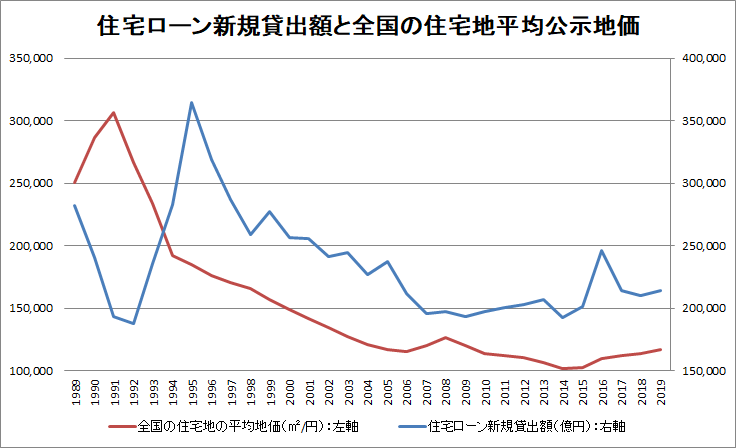

下のグラフは、1989年から2019年までの、<住宅ローン新規貸出額と全国の住宅地の平均公示地価>の推移を表しています。

ちなみに、総量規制が導入されたのは、1990年3月

リーマンショックが起きたのは、2008年9月です。

グラフを見ると、全然関係ない動きをしているように見えます。

全期間で相関係数を算出すると、0.26でしたので、ほぼ無関係と言えます。

しかし、グラフを細かく見てみると、1989年~1991年までは、貸出額が減少しているのに地価が上がっていて、逆に1992年~1995年までは、住宅ローンの新規貸出額が急激に増加しているのに、地価は急激に下がっており、逆の動きをしていることがわかります。

1989年~1995年までだけの期間で、相関係数を算出してみたところ

ー0.80となり、強い負の相関関係があることがわかりました。

そして面白いことに、バブル崩壊後の1996年から2019年までのデータで、相関係数を出すと、0.88となり、今度は逆に、強い正の相関関係を示しています。

1995年と1996年を境に、値動きが真逆になっております。。。

この時期の主な出来事を調べてみると、

1995年 阪神淡路大震災・不良債権問題で金融機関の破たんが相次ぐ

1996年は調べましたが、これと言って大きな影響を与えるような出来事はなさそうでした。

ちなみに、東京都の地価との相関関係も調べてみましたが、ほとんど同じような結果でした。

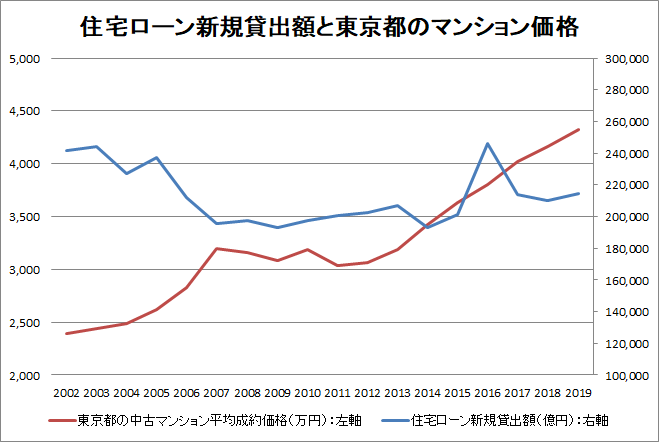

続いて、<住宅ローン新規貸出額と東京都の中古マンション平均成約価格>の関係をみてみます。

中古マンション平均成約価格のデータが、2002年からしかなかったので、地価と同一期間での比較となっておりません。

中古マンション平均成約価格は2002~2006年まで、住宅ローン新規貸出額と逆の動きをしています。(この期間の相関係数ー0.85)

2007~2013年の間は、マンション価格・貸出額ともに横ばい

2014年以降は、両方上昇傾向ですが、マンション価格の方が上がり方が大きくなっています。

(2007~2019年までの相関係数は、0.56)

2002年から、期間全体の相関係数はー0.30となり、負の非常に弱い相関でした。

住宅ローン新規貸出額と不動産価格の関係は、負の相関が正の相関に変化したり、何とも言えない結果となりました。

続いて、貸出残高と不動産価格の関係をみてみます。

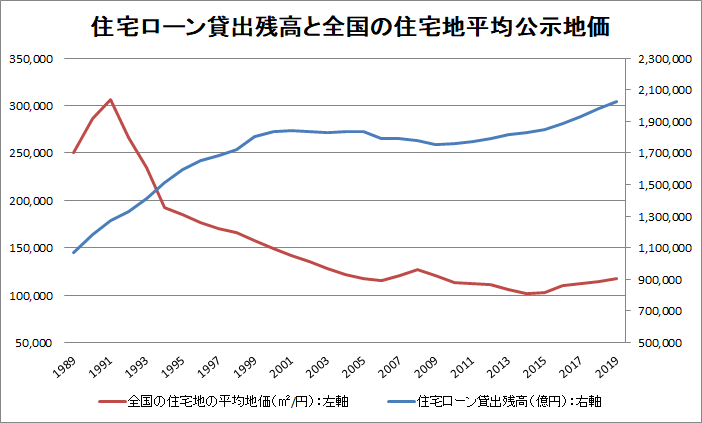

住宅ローンの貸出残高と、不動産価格の関係

下のグラフは、<住宅ローン貸出残高と東京都の中古マンション平均成約価格>の推移を表しています。

貸出残高でみても、地価との相関性はみられません。

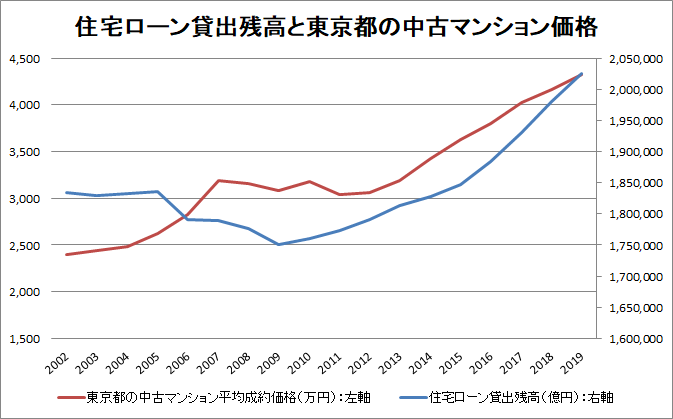

次に、<住宅ローン貸出残高と東京都の中古マンション平均成約価格>の関係をみてみます。

こちらは、相関係数が0.70となり、強い相関関係がみられました。

住宅ローン貸出額と不動産価格の関係 まとめ

住宅ローン新規貸出額、貸出残高ともに、不動産価格に対して不規則な動きをしていることが多く、それほど不動産価格に影響を与えるものではないのかもしれません。

新規貸出件数が多いということは、購入需要が多いので、不動産価格は上昇するのではないか?との仮説を立てていたのですが、全く別の動きをしているときがあり、期待を裏切られる結果となりました。

次は、住宅ローンについての別のデータをもとに、調査しています。

金融機関の住宅ローン取り組み姿勢と、不動産価格の関係

金融機関の住宅ローン取組姿勢をみれば、単純に銀行の姿勢によって不動産価格がどうなるのかが、わかるのではないかと思い、調べてみました。

住宅ローンの融資に積極的な銀行の割合が多いか、消極的な銀行の割合が少ないのに、不動産価格が上昇していない場合は、購入需要が弱いと思われます。

逆に消極的な銀行の割合が多いか、積極的な銀行の割合が少ないのに、不動産価格が上昇していた場合は、購入需要が強いと思われます。

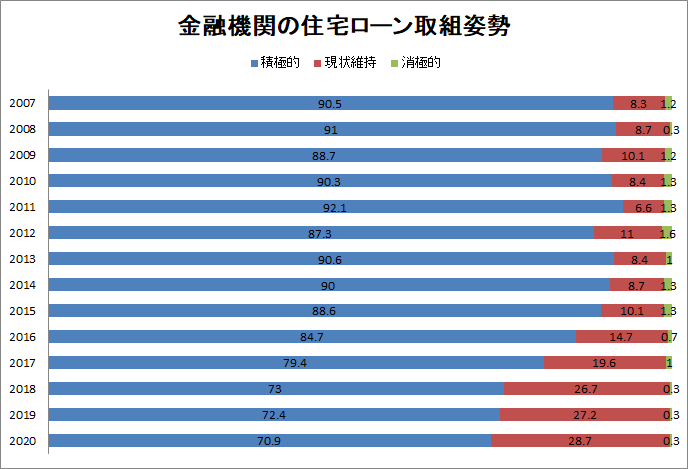

下のグラフは、金融機関が住宅ローンの販売に、積極的・現状維持・消極的と答えた割合を示しています。

大まかな傾向としては、徐々に住宅ローン貸出に積極的な銀行は減ってきて、現状維持の割合が増えています。

消極的と答えた銀行は、ずっと2%以下で少ない状態ですが、積極的と同様に若干減少しています。

つまり、どんどん貸そうと思う銀行は減っていますが、貸すのをやめようと思っているわけではない。

今までと同じように審査して貸す、ということだと思います。

また、2008~2009年頃を見ると、リーマンショックが起きても、銀行の住宅ローン貸出姿勢には殆ど影響がなかったことがわかります。

上のほうに載せた、住宅ローン新規貸出額のグラフを見ても、ほとんど変化していなかったので、この傾向は当てはまります。

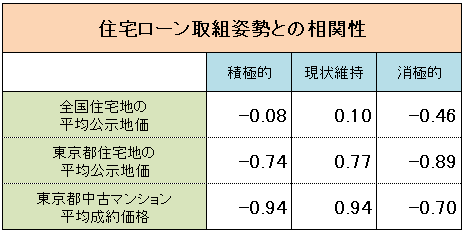

住宅ローン貸出姿勢の各割合と、全国及び東京都の住宅地の平均公示地価、東京都の中古マンション平均成約価格の相関性を調べてみました。

下の表が、結果です。

全体をみてまずわかるのが、住宅ローン販売に積極的な銀行が減っても、不動産価格は上昇するということと、消極的な銀行が減ると不動産価格が上昇するということです。

後者は予想通りなのですが、前者は予想と逆の結果となっています。

細かく見ていくと、

全国の地価は、消極的の割合に弱い負の相関関係がありました。それ以外の割合は全く相関関係がありませんでした。

消極的な銀行が減ると、地価が多少上がる傾向にあると言えます。

東京都の地価は、全てで強い相関関係でした。

特に消極的な銀行の割合と強い負の相関関係があります。消極的な銀行が減ると地価が上がると言えます。

全国と東京都での、相関性の違いは、アンケート数における首都圏の銀行の割合が、高いからかもしれません。

また、地方だと銀行が融資したくても需要がない=不動産を購入しようとする人がいないので、不動産価格に変化がない可能性も考えられます。

最後に、東京都の中古マンション価格の相関性をみてみると、こちらも全てで強い相関性がありましたが、地価と異なり、積極的・現状維持の二つで非常に強い相関関係がみれます。

興味深いのが、積極的な銀行が減っているのに、マンション価格は上昇しています。

これ、どこかでみたような・・・

バブルの頃の住宅ローン新規貸出額と、地価の関係に似ていますね。

この現象は、年収に対して不動産価格が高すぎる状況になったため、銀行が警戒しているのではないかと思います。

時系列的に見ても、不動産価格の方が先にあがっているので、住宅ローン販売に積極的な銀行が減ったから不動産価格が上がっているわけではありません。

なので、どちらかと言うと、消極的な銀行の割合の方が地価に影響を与えているのではないかと思われます。

不動産業者に対する銀行の融資姿勢と、不動産価格の関係

上の二つは、住むために不動産を購入する人とローンの関係性についてのデータでしたが、売るために不動産を購入する不動産業者と、銀行融資の関係が不動産価格にどう関係しているのかみていきます。

それを調べるために、日銀短観に記載されている、不動産業貸出DIと不動産価格を比較します。

・不動産業貸出DIとは

すごくわかりやすく言うと、銀行がお金を簡単に貸してくれると答えた企業の数から、なかなか貸してくれないと答えた企業の数を差し引いた数値になります。

数値がプラス圏では、不動産業者の資金調達環境がいい(借りやすい状況)ことを表しています。

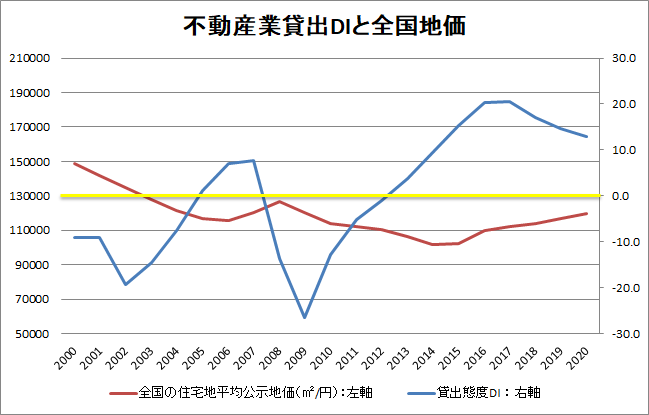

下のグラフは、<不動産業貸出DIと全国の住宅地平均公示地価>の推移です。

真ん中の黄色い線は、貸出DIが0の位置を表しています。

青い線が黄色い線より上にあれば、借りやすく、下にあれば借りにくい時期になります。

逆に動いているように見えますし、数年遅れて同じような動きをしているようにも見えます。

相関係数は、ー0.56となり負の相関関係があることがわかりました。

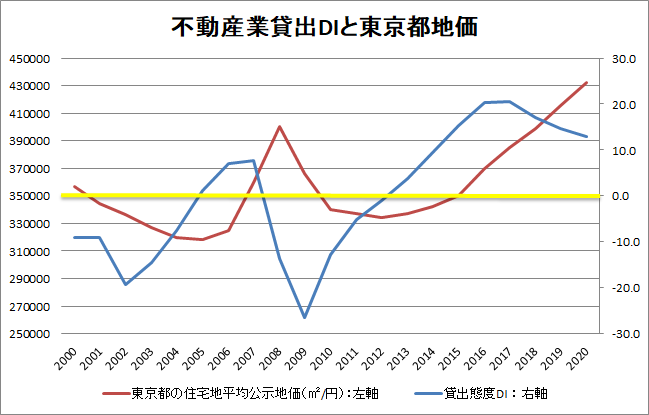

次に、<不動産業貸出DIと東京都の住宅地平均公示地価の関係>をみてみます。

東京都の地価で見てみると、貸出態度DIに遅れて、地価が似たような動きになっているのがわかります。

1年ごとに時期をずらして相関係数を算出してみると、3年ずらしたときに最も強い相関(0.87)となりました。

その他の注目点として、貸出態度DIが0を上回ると地価が上昇し始め、0を下回ると地価が下落し始めています。

2018年から貸出態度DIは下がり始めましたが、コロナ禍でも0を上回った状態が続いています。

コロナウイルスの影響でも、それほど不動産価格は下がっていませんが、上記データをみれば納得のいく状況だということがわかります。

貸出態度DIがプラス圏で推移しているのは、日銀の金融緩和や政府の経済対策が効いていると思われます。

このデータ結果をもとに予測すると、今後貸出態度DIが0を下回ったら、少し遅れて地価が下落し始める可能性が高いです。

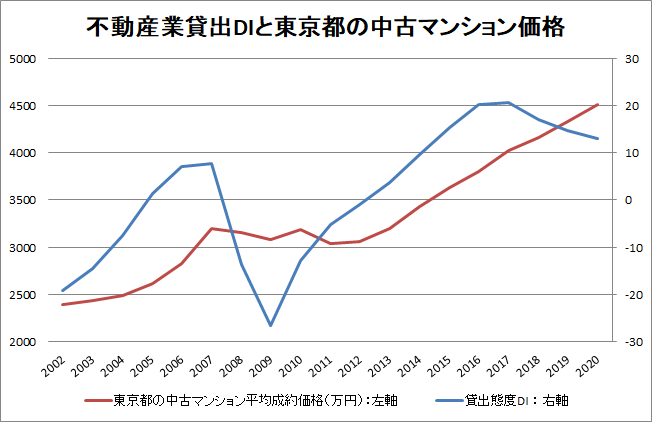

最後に、<貸出態度DIと中古マンション平均成約価格の関係>をみていきます。

マンションに関しては、時期がずれることなく、殆ど同じような動きをしています。

地価に関しては、貸出DIが0を超えたときに変化し始めましたが、マンションに関しては、貸出態度DIが0以下であっても上昇傾向にあれば、価格が上昇傾向にあることがわかります。

また、貸出態度DIが下落傾向にあっても、マンション価格に与える影響は少ないこともわかります。

なぜマンション価格はこのような動きになるのでしょうか?

< 考えられる理由 >

・マンション事業者は大手優良企業が多く、不景気であろうと資金調達が可能

(実際に、貸出態度DIを大企業、中堅企業、中小企業で分けてみてみると、他がマイナスであっても、大企業だけプラスになっていることがある)

・中古マンションの売主は、個人が大半を占めるため、事業者の資金調達環境はそれほど関係なく、住宅ローンを借りられる環境であれば、価格は下がりにくい。

(金融機関の住宅ローン取組姿勢のデータでは、2009年と2012年に積極的な銀行の割合がわずかながら減少しており、マンション価格も同様の動きをしている)

・戸建や土地に比べて、マンションの購入需要が大きい

上記は、あくまで個人的な予測ですので、ご注意下さい。

ちなみに、マンション価格は地価に比べて、景気の動きに敏感であることが、以前GDPと不動産価格の関係を調べたときにわかっています。

ご興味のある方は是非ご覧ください。

GDPと不動産価格に相関関係はあるのか?統計データをもとに地価との関係性を調査してみた

まとめ

不動産価格は、特に不動産業者が資金調達しやすい環境にあるかどうかが密接に関係している。

・住宅ローンの新規貸出額、貸出残高は、不動産価格とはそれほど相関性は高くない。

・金融機関の住宅ローン取組姿勢は、東京都では地価、マンション価格ともに、強い相関関係があるが、地方ではそもそも不動産の需要が低いためか、相関性はあまりない。

・不動産業者が資金調達しやすい状況になると、東京都の地価は上昇しはじめ、逆に資金調達しづらくなると、地価は下がり始める。

・東京都の地価は不動産業貸出態度DIに対して、3年程遅れて強く相関する。

・東京都のマンションは、不動産業者が資金調達しづらい状況(DIがマイナス)であっても、改善傾向であれば、価格が上昇する。

DI値がマイナス圏になっても、マンション価格はそれほど相関しない。

当記事で利用している統計情報は、以下のデータを引用させて頂いております。

< 全国及び、東京都の住宅地の地価 >

国土交通省 地価公示

< 東京都中古マンション平均成約価格 >

東日本不動産流通機構 レインズデータライブラリー

< 住宅ローン新規貸出額 >

住宅金融支援機構 業態別の住宅ローン新規貸出額及び貸出残高の推移

< 金融機関の住宅ローン取り組み姿勢 >

住宅金融支援機構 住宅ローン貸出動向調査

< 不動産業に対する金融機関貸出態度DI >

日本銀行 短観(全国企業短期経済観測調査)

当サイトでは、今回の銀行融資以外にも、様々な統計データを基に不動産価格の変動要因を調査しています。

リンクを貼っておきますので、ご興味のある方は是非ご覧ください。