・サラリーマンだけど、不動産投資に興味がある

・不動産投資は借金を何千万とするから、ハイリスクで危なそう

・サラリーマンが不動産投資をする上で、注意点があれば知りたい

この記事は、そんな方の疑問に答えます。

ここ数年、サラリーマンで不動産投資をする人が増えてきたと同時に、不動産投資で失敗したという話しも耳に入るようになりました。

不動産投資は、うまくやれば不労所得を得て豊かな人生を送ることができます。基本的にはミドルリスク・ミドルリターンと言われていますが、間違ったやり方をするとハイリスクで大変危険です!

今回は、不動産投資で避けるべき危険なやり方と、サラリーマンが不動産投資をする優位性と注意点を解説します。

サラリーマン不動産投資家が避けるべき、ハイリスクで危険な投資法

不動産投資は、金額的にはワンルーム区分マンションのように数百万円から、一棟アパート・一棟マンションのように数千万円~数億円する物件もあります。

また、築て年数についても新築物件に投資するのか、中古物件に投資するのか、築古の物件に投資するのか?

投資するエリアは、都市部にするのか、地方にするのか?

自己資金はどれくらいあるのか、どれくらい収入があるのか?

不動産投資には、今言っただけでたくさんの選択肢があることがわかります。よく不動産投資は儲かるとか、儲からない、危険、やめたほうがいいなど、色々な意見を聞きますが、不動産投資はどんな物件に、どのように投資して、自分の状況がどうなのかによって、リスクが全然違います。

だから一概に、儲かる儲からないとか、危険・ハイリスクだ!とは言えないのです。

そこで様々な投資方法の中から、よく初心者がやってしまいがちな危険な投資法を解説します。

ハイリスクな投資法1,フルローン

フルローンとは、仲介手数料などの諸費用は自己資金で払うけど、物件の購入資金については全額銀行からローンを借りて購入することをいいます。(諸費用まで含めて購入することを、オーバーローンといいます)

自己資金があまりないけど、不動産投資で不労所得を得たい!と考えている方に多い投資法ですが、大変危険です。

普通は自己資金がほとんどない投資初心者の人が、フルローンで物件を購入することはできないのですが、投資用不動産販売会社が自己資金を偽装することで、融資を受けさせて物件を購入させ、破綻する人が相次ぎました。

< フルローンがハイリスクな理由 >

現在の投資用不動産の利回り水準では、フルローンではキャッシュフローがほとんどでないので、資金繰りが苦しいです。少しでも空室が発生するとキャッシュフローがマイナスになり、他の収入から補填しなければいけなくなる可能性が高いです。

また、物件価格が少しでも下がると、ローン残高 > 物件売却価格になってしまうので、物件を売却することが基本的にできません。

ローンが返済できない・物件を売れないとなると最悪、自己破産することになる可能性があります。

フルローンに限らず、頭金が少なすぎるのは危険です。いくらくらい頭金を用意するべきなのか?とよく聞かれますが、それは物件の収益性や立地、投資する人のリスク許容度や収入、資産背景などにもよるので、なんとも言えないのですが、多少空室が発生しても賃料収入からちゃんとローンを返済でき、キャッシュフローがマイナスにならないくらいは、用意した方がいいでしょう。

>絶対に知っておきたい!不動産投資の利益とキャッシュフロー(CF)の違い

ハイリスクな投資法2,築古物件

築古物件とは、築年数が物件の法定耐用年数と同じくらいか、それ以上古い物件のことをいいます。

木造で22年・重量鉄骨造(S造)で34年・鉄筋コンクリート造(RC造)で47年が法定耐用年数です。

法定耐用年数とは、税法上で決まっている減価償却期間に過ぎないので、法定耐用年数を過ぎたからもう建物は使えないとか、危険という訳ではありません。

築古物件は、利回りが高い状態で売りに出されている(物件価格が安い)ことが多いため、利回りが高い物件 = 儲かる物件だと思っている、投資初心者の方が購入することがあります。

< 築古物件がハイリスクな理由 >

築古物件は、銀行借り入れを利用して購入する場合、既に法定耐用年数を経過しているので、返済期間を長くとることができません。返済期間が短いということは、いくら利回りが高いといっても資金繰りは苦しくなります。

また、物件が古いため購入後に多額の修繕費がかかる可能性があります。木造でシロアリにやられている場合や、エレベーターのある物件でエレベーターの交換が必要になった場合、直すのに数百万円どころでは済まない可能性もあります。

古いと空室率も高い傾向にあり、お金をかけて新たに人気の設備を導入しないと、空室が埋まらないこともあります。

さらにいうと、築古物件は購入した時点で古いです。そこから10年ぐらい保有して売却したとしても、購入したいと思う人も少ないですし、いたとしても銀行は融資をしない可能性が高いです。つまり売ることができない、出口戦略がとれない物件になるのです。

ハイリスクな投資法3,地方の中古一棟マンション

7大都市圏ではなく、地方にある築数十年の中古一棟マンションへの投資もハイリスクです。

このような物件は築古物件同様に、高利回りで売られていることに加え、金融機関が担保価値を評価する際に、積算法という評価の仕方をすると評価額が高くでるので、融資を受けやすいために購入する人がいます。

一応言っておきますが、融資が受けられる=いい物件・儲かる物件ではありません!

< 地方の中古一棟マンションがハイリスクな理由 >

地方の物件では、空室を埋めるのが難くなっています。理由は、日本の地方では既に人口減少が進んでいることに加え、地方にあった大学が都市部に移転したり、工場の閉鎖や海外移転などで、今まであった賃貸需要が急激に減ることもあるからです。

また、築古物件同様に古いので修繕費がかかる可能性が高く、一棟マンションだと規模が大きいので、必然的に修繕費も高額になります。

売却するときも、賃貸需要がどんどん低下しているエリアの、築年数も古い物件を購入しようとする人は少なく、自分が長期間所有した後に売却しようとしても、売却できる可能が低いです。できたとしてもかなり安い価格でないと売れないでしょう。

万一売却できない場合、規模が大きいRCの物件なので、所有しているだけで固定資産税・都市計画税の負担も大きいですし、解体するにしても数百万円レベルでは済まない可能性が高いです。

ハイリスクな投資法4,新築ワンルームマンション

ワンルームマンションだと、金額もそこまで高くないですし、新築だからと安心して投資する人がいます。しかし、実際にはハイリスクな投資になっている場合が多いです。

投資用新築ワンルームマンション販売会社が、節税になる・ローンを返済し終えれば自分のものになる・年金代わりになるなどと言って積極的(強引)に営業しているので、よくわからず購入してしまう方が多いです。

< 新築ワンルームマンションがハイリスクな理由 >

まず第一に、節税になると言われて購入している人も多いですが、節税ではなくて本当に損しているから税金が返ってきていることもあります。少し難しい話になるのですが、節税になると言われる理由は、キャッシュフローはプラマイ0くらいでも、減価償却で会計上損失がでているので、所得税などが還付されるからです。しかし、減価償却費が例えば年間50万円ほどあったとしても、物件価格が年間50万円以上下がっている場合は、会計上ではなく、本当に損しているのです。

住居系の賃貸不動産は新築から築20~25年くらいにかけて、家賃が大きく下落します。投資用不動産は賃料総額から利回りを逆算して物件価格を算出しますので、賃料下落=物件価格になります。

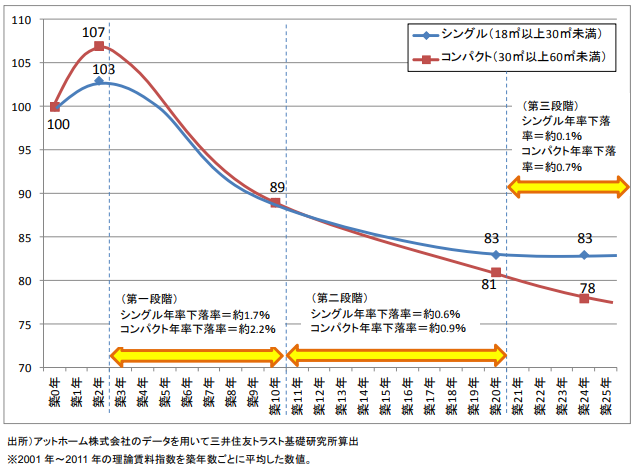

↓の図は (株)三井住友トラスト基礎研究所が築年数が、経過すると賃料はどのように変化するか調査したデータ(経年劣化が住宅賃料に与える影響とその理由)です。

新築から築10年くらいにかけて賃料は大きく下落するので、物件価格自体も大きく下落します。さらに言えば、新築ワンルームマンションは不動産業者の利益も乗っかっているので、場合によっては買った瞬間に数百万損していることもあります。

また、購入時の価格が高いために利回りが低く、かなり頭金を入れないとキャッシュフローがほとんどでません。

その他の危険理由として、ワンルームマンションは、1戸なので退去されると空室率が100%になります。ローンの返済費用や管理費・修繕費・固定資産税・都市計画税など、全額自己資金から支払わなければいけなくなります。

近年は賃貸物件が供給過多ぎみになっており、都市部の物件であっても、ワンルームマンションは埋めるのが難しくなってきています。

上記より、頭金をたくさんいれないと、収益性が低く資金繰りが苦しい状況がずっと続きます。

不動産業者の利益分がなくなるのと、家賃が下落することにより、急激に物件価格が下がりますので、ローン残債 > 売却価格になりやすく、その場合は売却できません。

ハイリスクな投資方法に共通するのは、以下になります。

・資金繰りが厳しい(キャッシュフローがでない)

・売ろうと思っても売れない(出口戦略がとれない)

先ほどご紹介したハイリスクな投資方法でも、利益をだす方法もありますが、プロがやるようなレベルのことです。

これらの物件は、基本的には損失を出す可能性の方が高く、多くの初心者サラリーマン投資家は、トランプでいうババを引かされているのです。

逆にいうと、上記2点に該当しない物件は、ハイリスクではありません。購入することが出来れば安定的に賃貸経営することが可能です。

サラリーマンが不動産投資をするときの注意点

続いてサラリーマンの方が、不動産投資をするときに知っておいた方がいい注意点を解説します。

注意点1,税率

日本の所得税は累進課税といって、年収が高い人ほど税率が高くなります。サラリーマンで年収が高い方や、医者の方などは、所得税と住民税合わせて税率が約50%ほどになる場合があります。

これだけ税率が高いと、不動産投資で得た利益の半分は税金で持っていかれます。

それに対して極端な例ですが、専業主婦などもともと収入が0だった人の場合、全く同じ物件を購入したとしても税率が低いので、全然手元に残るお金の量が異なります。もともとの収入と物件からの利益の額によって異なるので、一律にどれくらいとは言えないのですが、その差は数十%になります。

収入が低い人の方が、最終的な税引き後の利益は多くなるので有利な部分があります。実はこれを利用して、実際に専業主婦の奥さん名義で不動産を購入し、節税している人もいます。

さらにいうと少し専門的な話しですが、不動産投資にはデッドクロスといって、税法上は利益がでているのに、キャッシュフロー(現金の増減)がマイナスになることがあります。これが起きる原因の一つに、税率が高いことがあげられます。支払う税金が多いせいで、現金が減ってしまうのです。

サラリーマンで年収1,000万円以上の方は、初めから法人を設立して不動産投資を始めた方がいいかもしれません。

注意点2,住宅ローン

不動産投資をしようと思っている人の中には、まだマイホームを購入していないが将来的に購入したいと思っている方もいれば、既にマイホームを購入して住宅ローンを組んでいる人もいるでしょう。

まずマイホームを今後購入しようと思っている人ですが、不動産投資をしていて多額の借金を抱えていると、住宅ローンが組めなくなる可能性があります。住宅ローンの審査をする際に、借金があるか必ず聞かれます。その際の不動産投資ローンを借りていると、借金が多すぎるということで銀行の審査基準から外れる場合があります。

銀行によって審査基準は違いますし、不動産投資でしっかり利益がでているかどうかなどで変わってくるので、一概には言えないのですが、不動産投資をするさいは、融資をしている銀行の方に確認してみた方がいいと思います。

次に、既にマイホームを購入して住宅ローンを借り入ている人ですが、こちらは逆に住宅ローンを借りていることから、不動産投資ローンを借りられなくなる可能性があります。不動産投資ローンを組むと銀行が審査基準としている債務額の上限を超えることになってしまうためです。

注意点3,キャッシュフローがでない物件は買わない

避けるべきハイリスク投資法で解説しましたが、キャッシュフローがでない物件は資金繰りが厳しく、下手をするとサラリーマンの給与から補填することになります。

絶対にキャッシュフローがでない物件は、買わないでください。

注意点4,将来売れない物件は買わない

これも既に解説していますが、出口戦略の取れない物件は買ってはいけません。ローンの返済が厳しくなったときに、売れなければ破産するしか残された道がなくなります。

そうならないとしても、不動産ならぬ負動産を抱え続けることになります。

注意点5,物件を購入することを目的にしてはいけない

不動産投資家によくいるのが、不動産投資で利益をだして豊かになるのが目的だったのが、なかなか購入できないあまり、物件を買うのが目的になってしまっている人がいます。

不動産を買っても月々の収支がマイナスなら、買わない方がマシです。

なかなかいい物件がないと思っている方、それが普通です。無理に条件を下げず、頑張って物件を探し続けて下さい。そうこうしているうちに頭金も溜まっていきます。

注意点6,必ず購入前に収支を計算してみる

不動産投資の収益予測は、小学生レベルの計算ができるなら誰でもできます。必ず購入前に自分で収支が合うか計算してみて下さい。

不動産業者が収支予測を作ってくれることもありますが、鵜呑みにしないで下さい。特に新築不動産を売っている不動産会社が作った資料は、注意が必要です。超楽観的な場合や、必要経費が全く含まれていないことがあります。

注意点7,人の話しを鵜呑みにせず、自分で調べる

不動産は身近な存在であるにも関わらず、様々な法規制があったりして、一般人と不動産業者の間の知識レベルに大きな違いが存在します。

不動産業界に関わらず、このような業界は一般の方がプロに騙されやすいので、不動産業者や悪質なコンサルタントの言う事は鵜呑みにせず、必ず自分で調べるか別の第三者に相談してみて下さい。

ちなみに当サイトのような、不動産投資に関する情報サイトも、第三者的な立場から情報発信しているものと、投資用物件を売りたい不動産業者などが、ポジショントークをしているものがありますのでご注意ください。(当サイト運営者は、不動産投資を法人で行っていますが、不動産の仲介や投資用物件の開発販売、不動産投資に関するコンサル等は一切行っていないので、ご安心ください)

最近では、無料・有料問わず不動産投資のセミナーが行われていますが、必ずどのような会社が何の目的でセミナーを行っているのか?確認・意識しましょう。

注意して頂きたいのが、巷で行われている不動産投資セミナーは、ほとんどが不動産会社が行っているものです不動産投資会社が行っているセミナーは、ほとんど不動産投資のメリットだけ煽って、投資用物件を買わせるのが目的です。なので、不動産投資や自社の売りたい物件のいいところだけを伝える傾向にあります。

まとめ

< 避けるべきハイリスクな不動産投資のやり方 >

1,フルローン

2,築古物件

3,地方の中古一棟マンション

4,新築ワンルームマンション

これらに共通するのは、資金繰りが厳しいことと、将来的に売却できなくなる可能性が高いことです。

< サラリーマンが不動産投資をするときの注意点 >

1,税率

2,住宅ローン

3,キャッシュフローがでない物件は買わない

4,将来売れない物件は買わない

5,物件を購入することを目的にしてはいけない

6,必ず購入前に収支を計算してみる

7,人の話しを鵜呑みにせず、自分で調べる

上記に注意すれば、不動産投資で大きな失敗はしないと思います。

今回の話しは、不動産投資をする前に是非知ってほしいことの一部に過ぎません。他に購入前に知っておいてほしいことの一つに、不動産投資のリスクの種類と対処法があります。

不動産投資をこれから始めようと思っている人だけでなく、既に行っている人にも役立つ内容になっていると思いますので、是非ご覧ください。

不動産投資のリスクは何がある?リスクの種類とリスク回避方法について解説

また、投資に興味はあるけど株式投資と不動産投資どっちがいいのかわからない、という方向けの記事もありますので、よければご覧ください。

⇒ 株と不動産、投資するならどっちがいい?不動産の方が儲かる人が多い理由を解説します!

不動産投資に関する解説記事もありますので、興味のある方はご覧ください。