不動産投資を始めたいけど、色々リスクがあって危なそう

不動産投資にはどんなリスクがあるのか知りたい

不動産投資にリスクはつきものだと思うけど、リスク回避方法があるのなら知りたい

そんな方のために、法人を設立して不動産投資をしている私が、不動産投資の主なリスクとリスクヘッジ方法について解説します。

基本的に投資に限らず、お金儲けには必ずリスクがあるものです。リスク0でお金を稼ぐことはできません。しかし、リスクを必要以上に恐れる必要もないんです。

自分がやろうとしている投資には、どんなリスクがあるのか?それを回避するリスクヘッジの方法はないのか?

投資する前に、この2点を頭に入れておくことで、リスクを下げつつリターンを得ることができます。

不動産投資のリスクとリスク回避方法

さっそく不動産投資のリスクとヘッジ方法について解説していきます。

リスク1 空室リスク

空いている部屋に募集をかけても、借りる人が見つからない可能性があります。不動産投資は、借りる人がいなければ始まらない商売ですから、非常に重要な部分です。

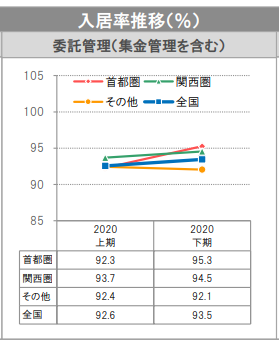

公益財団法人日本賃貸管理協会が、全国の賃貸住宅管理会社217社から得たアンケートをもとに公開している、賃貸住宅景況感調査「日管協短観」(2020年下期)よると、 空室率は全国 6.5%、首都圏 4.7%、関西圏 約5.5%、その他の地域 約7.9%となっております。

このアンケート結果は、数百~数万戸管理している全国の不動産管理会社のものです。一般的な不動産投資家は、数戸~十数戸くらいが普通ですので、1戸空室が発生するだけで空室率が10%以上になることもあります。また、満室が続く優良物件もあれば、全然空室が埋まらない物件もあるので、一律にこれくらいの空室率になるだろうと思ってはいけません。

リスクヘッジの方法としては、1,サブリースを利用する、2,立地のいい場所に物件を購入する、3,人気の設備を導入する、4,戸数の多い物件を購入するの4つがあります。それぞれ解説します。

1、サブリースを利用する

サブリースとは、不動産会社が物件を丸ごと借上げて、さらに入居希望者にまた貸しします。基本的には入居者がいようといまいと、不動産会社が毎月一定の家賃を振り込んでくれます。しかし、振り込まれる家賃は満室想定時の10~20%引きくらい(物件や契約プランなどによる)になりますので、自分で直接入居者に物件を貸して満室にした場合に比べると、収益性が劣るというデメリットがあります。

2、立地のいい場所に物件を購入する

賃貸物件の空室率は、物件の立地に大きく影響します。最寄り駅が人気のある駅や、駅から近い場所、大学や工場の近くなど、需要の多い場所に物件を購入することで、空室リスクを下げることができます。ただし、そのような場所は物件価格が高い(利回りが低い)傾向にあります。つまりリスクが低い代わりにリターンも低くなります。また、大学や工場などは移転する可能性もあるので注意が必要です。

3、人気の設備を導入する

多少立地が悪くても、安心快適に過ごせる物件なら借りる人が見つかりやすくなります。逆にいうと、立地が良くても今どきの設備がついてない物件では、空室率も高くなってしまいます。バストイレ別・エアコン付きは今どき当たり前で、最近ではインターネット無料やセキュリティ設備が人気となっています。

以下のランキングは全国賃貸住宅新聞が毎年公表している、賃貸住宅の人気設備ランキングです。

ちなみに、人気の設備の一つである防犯カメラですが、自動販売機設置用にアパートやマンションの空いているスペースを提供すると、防犯カメラを無料で設置してくれる超お得なサービスがあります。

既に物件を所有している方で、コストをかけずに物件の防犯性を向上したい方・ゴミ捨て場の不法投棄などで悩んでいる方には、とてもオススメです。

興味のある方は、↓の画像がリンクとなっておりますので、ご覧ください。

4,戸数の多い物件を購入する

ワンルームマンションは、1戸しかないので退去されると空室率が100%になってしまいます。つまり家賃が全く入ってこない状態になってしまうのです。それに対して総戸数が10戸のアパートであれば、1戸退去されても空室率が10%で済むので、家賃は減りはしますがそれなりに振込まれるので、ローン返済や経費の支払いにも影響が少なくて済みます。

なるべく戸数の多い物件や、投資物件自体の数を増やすことで空室率を下げることができます。

余談ですが、個人で不動産投資をする場合、所有している物件の総戸数を増やすと、確定申告の際に青色申告控除を利用できるので節税になります。利用できる規模は区分マンションなどは5戸、一棟マンションやアパートでは10戸以上が目安になります。

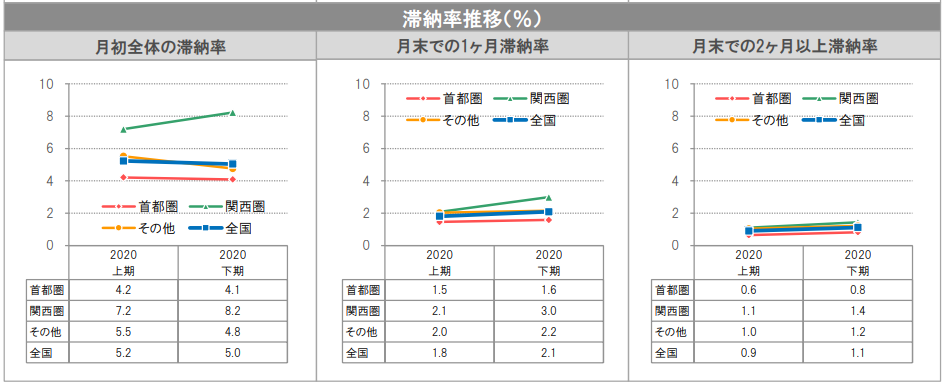

リスク2 滞納リスク

賃貸物件は借りる人が見つかっても、その人が毎月ちゃんと家賃を払ってくれるとは限りません。こちらも賃貸住宅景況感調査「日管協短観」(2020年下期)よると、滞納率は全国 約5%、首都圏 約4%、関西圏 約8%、その他の地域 約5%となっております。

滞納率5%だと、20戸管理していれば1戸は滞納していることになるので、決して珍しいことではないことがわかります。

リスクヘッジの方法としては、1,家賃保証会社を利用する、2,敷金保証金を多めに貰う、3入居審査を厳しく行うの3つがあります。 それぞれ解説します。

1、家賃保証会社を利用する

入居時に家賃保証会社の家賃保証を条件にすれば、滞納しても家賃保証会社に請求すれば、滞納分の家賃が振り込まれるので安心です。実際、今どきは家賃保証会社を利用するのが一般的になっていますし、家賃保証料は基本的に入居者が払うものなので、大家としてはコストもかからず、楽なのでこれが一番いい方法です。

2、敷金保証金を多めに貰う

敷金や保証金を貰っておけば、滞納された際そのお金を充当できます。ちなみに、敷金や礼金を取らない物件が増えていますが、そのような物件には貯金が無く初期費用が払えない人からの申込が多くなるため、滞納など問題のある入居者が増える傾向にあります。とは言え、住宅の場合敷金は多く貰っても3か月が限度で、あまり多いと空室が埋まらない可能性もありますので、難しいところではあります。

3、入居審査を厳しく行う

勤め先に電話をして実際に働いているか確認したり、勤め先の会社や雇用形態を確認することも大事です。その他、入居希望者の人間性(問題を起こしそうもないか)もチェックしたいところです。実際に契約前に面談するのも一つの手ですが、最近はSNSをやっている人も多く、Facebookなどで入居希望者の名前で検索すると特定できることがあります。以前、私がお世話になっている管理会社の方から聞いたエピソードでは、契約直前の人がいたが、Facebookで検索したところその人を発見、投稿内容をみたところ、他人を誹謗中傷するような暴力的な投稿を繰り返している、ヤバそうな人物だったので断ったという話しがありました。

リスク3 家賃下落リスク

アパートやマンションは、大学が移転してくる・新しい駅ができる・再開発など、何かしら特別な理由で需要が急激に増えない限りは、基本的に築年数の経過とともに家賃が下がっていきます。

物件購入当初は、ローンを問題なく返済できていても月日の経過とともに家賃が下がり、返済が困難になる可能性があります。

対処方法としては1,リフォームする、2,物件を売却する(入れ替える)3,ローンの返済条件を変更してもらう、4,家賃が下がりにくい物件を購入するの4つがあります。

1,リフォームする

これは家賃を上げて対処する方法です。賃貸住宅に求められる設備は、時代とともに変化します。昔はワンルームでは、風呂・トイレ・洗面台が一緒の3点ユニットバスや、エアコンが設置されていないのが一般的でしたが、現在は風呂トイレ別・エアコン設置は当たり前です。古い物件はリフォームによって風呂とトイレを分けたり、インターネット設備を導入するなど、人気の設備を導入することによって賃料アップと同時に空室率の改善が狙えます。

2,物件を売却する(入れ替える)

これは家賃が下がってきた物件を手放すという、対処法です。不動産投資は月々のキャッシュフローが利益だと勘違いしている方がいますが、それは違います。トータルの利益(キャッシュフロー)は月々残ったお金+物件売却後にローンの残債を支払って残ったお金です。

家賃が下落してきて、月々の返済が厳しくなってきた場合は、一旦物件を売却することで月々の返済から逃れられるだけでなく、手元にローンの完済後の売却資金残ります。物件所有期間が長いほど借金の額も減っているので、売却時に手元に残るお金も増えるのです。そのお金を頭金にして、築年数の新しい規模の大きい物件を購入して、投資物件を入れ替えてもいいですし、自分の趣味や生活資金など好きなように使ってもいいと思います。

3,ローンの返済条件を変更してもらう

これは支払いを減らして対処する方法です。物件購入時に銀行からお金を借ります。そのとき、金利~%で返済期間は~年、毎月の返済額はいくらといった、契約を結びます。

あまりいいことではないのですが、返済が苦しいときに銀行へ相談すると、意外と柔軟に条件変更に応じてくれることが多く、月々の返済額を下げてもらえることがあります。(ただし、条件変更するに値する正当な理由が必要です)

月々の返済額を下げるには、2つの方法があり、1つ目が金利を下げてもらう、2つ目が返済期間を延ばしてもらうです。

・金利を引き下げてもらう

不動産投資は、大きな金額を長期間に渡って借りるので、金利を少し引き下げてもらうだけでもかなり返済額が変わる場合があります。特に2%以上の高金利で借りている方は、財務内容などによっては1%前半から1%を切る水準まで、金利を引き下げてもらえる可能性がります。

私の体験談として、借り入れ当初より世界の金利水準が下がってきたので、金利引き下げ交渉をしたところ、金利を0.6%引き下げてもらった経験があります。もともとの金利が低かったことと、借入額もそこまで多くなかったのですが、毎月数万円返済額が減った為、キャッシュフローが改善されました。毎月数万円と言っても年間にすると数十万円ですので、大きな金額です。

・返済期間を変更してもらう

返済期間を変更してもらうのは、とても大きな効果があります。例えば返済期間が残り10年残債2000万円・毎年200万円返済しているローン契約を、5年延ばしてもらい返済期間15年にすると、年間返済額は約133万円に下がります(話しをわかりやすくするため、金利は無視しています)。月にすると約5.6万円ですから、ワンルーム一部屋分くらいの家賃に匹敵します。

ただし、この方法を安易に行うことはお勧めしません。というのも返済期間の変更は、銀行からすると倒産の一歩手前のような扱いになるため、今後新たに物件を購入する際に、融資を受けることができない可能性があります。今後も物件を購入する予定がなく、資金繰りが厳しいならやった方がいいと思いますが、あくまでどうしようもないときの対処法です。

4,家賃が下がりにくい物件を購入する

都心部や再開発が行われている場所、新駅ができる場所や大学・工場・大企業の本社などが移転してくるような場所は、人口が増加して賃貸需要が増えるので、築年数が経過しても家賃が下落しづらい傾向にあります。

リスク4 事故物件リスク

入居者が自殺した、孤独死で時間がかなり経過してしまった、物件内で殺人事件が起きた、火災で人が亡くなったなど、物件内で何かしらの理由で人が亡くなった場合は、事故物件扱いになってしまいます。

その際は・家賃の大幅な下落・空室が埋まらない・物件を貸せる状態に戻すのに費用がかかる・売却時に安くでしか売れないなど、様々な悪影響があります。

リスク回避方法としては、入居者の審査をしっかりする・単身者向け物件の保有は避けるなどがありますが、一番有効なのは、入居者死亡保障のある家賃保証会社を利用することです。

近年急増する、孤独死などで入居者が死亡した場合に備えて、家賃保証会社の中には入居者が死亡したの家賃を保証してくれたり、原状回復費用を負担してくれるプランを用意しているところもあります。

リスク5 修繕リスク

建物や住宅設備は、時間の経過とともに劣化しますし、ときには故障するなど突発的な修繕が必要なります。特に築年数の古い物件を購入する場合、きちんと手入れされていなかった物件では、買った直後に多額の修繕費がかかる場合があります。

リスクヘッジの方法は以下の3点です。1,新築物件を購入する、2,修繕コストの高い設備がある物件を避ける、3,古い物件を購入する際は、過去の修繕履歴を確認する

1,新築物件を購入する

新築物件は建物も設備も新しいので、施工不良などがなければ、購入後しばらくは修繕コストがほとんどかかりません。万が一故障などが発生しても、建物・設備ともに保証期間内であることが多いので、無償で修理・交換してもらえる可能性が高いです。築5年を過ぎたあたりから、修繕コストが増え始め、築10年を過ぎると大きな修理が必要になってくるので、その前に一旦物件を売却して入れ替えるのも手です。

2, 修繕コストの高い設備がある物件を避ける

階数の多い物件にはエレベーターがありますが、エレベーターは定期的なメンテナンスコストもかかります。また、25~30年で交換する必要がありますので、その際は数百万~一千万円以上することもあります。このような理由から、あえてエレベーターのいらない小規模な物件ばかり購入している方もいます。

その他、地下室がある物件では排水ポンプの点検整備費用、貯水槽のある物件では定期的な清掃費などがかかります。

利益をだすには、なるべく月々のランニングコストが低いのに加え、多額の修繕費がかからない物件を購入する必要があります。

3,古い物件を購入する際は、過去の修繕履歴を確認する

築年数の経過した物件は、修繕リスクが高い傾向にありますが、どれくらい修繕をしてきたか、いつどんな修理をしたかで、築年数の古い物件でも大きな違いがでてきます。

大規模修繕やエレベーターなどの新規交換を、数年前にしているような物件であれば、細かい設備などの修繕費しかかからない可能性が高いですが、全くなにもしていない物件は購入後にどれくらいコストがかかるかわかりません。

購入前に、過去の修繕履歴をしっかり確認しましょう。

リスク6 金利上昇リスク

変動金利でローンを借りている場合、金利が上昇した際に、ローンの返済額も上がり返済が困難になる可能性があります。日本では20年以上低金利が続いているため、金利が上昇するなど考えられない人もいるかもしれませんが、このような状態がずっと続くなどという保証はどこにもありません。

金利が上昇した場合、どれくらい返済額が変化するのか、例をご紹介します。借入金額5,000万円 返済期間30年 元利均等返済で金利1%・2%・3%で、それぞれの返済額は以下のようになります。

金利1% … 約180,000円

金利2% … 約222,000円(1%との差 月額約42,000円 年間約504,000円)

金利3% … 約264,000円(1%との差 月額約84,000円 年間約1,008,000円)

借入金額にもよりますが、ちょっと金利が上がっただけで、年間数十万~数百万円は軽く吹き飛びます。また、後ほど解説しますが、金利が上昇すると期待利回りが上がるため、物件価格が下落してしまう可能性があります。

金利上昇リスクに対する対処法は、1,固定金利で借り入れをする、2,金利が上昇すると利益がでるものに投資するなどがあります。

1,固定金利で借り入れをする

アパートローンを契約する際、なるべく長い期間の固定金利で契約することで、金利上昇リスクを避けることができます。固定金利は変動金利に比べると金利が高いのですが、これはまさに金利上昇リスク避けるための保険料のようなものになります。

2,金利が上昇すると利益がでるものに投資する

不動産投資は金利上昇に弱いですが、金利が上昇すると利益がでるようなものに余剰資金を投資することで、リスクヘッジすることができます。

金利が上昇すると利益がでるものには、銀行株や日本債券ベアファンド(投資信託)などがあります。銀行は金利が上昇すると収益が増えるので、株かも上昇する傾向にあります。また、日本債券ベアファンドは、長期国債先物を売っているファンドなので、金利が上昇した場合(債券価格が下がったとき)に利益がでる構造になっています。

>>今から不動産投資をするのは危険⁉金利上昇が投資用物件に与える影響

リスク7 物件価格下落リスク

投資用物件の価格は、需要と供給のバランス、経済動向、金利動向、築年数、銀行の貸出態度などによって、変化します。

住居系の物件では、築年数の経過とともに ⇒ 家賃が下がる ⇒ 物件価格が下がる という流れがありますので、基本的に築年数の経過とともに物件価格が下がるのが普通です。

物件価格が下がった際に特に問題となるのが、ローンの財産 > 物件売却価格になってしまう場合です。このような場合は、物件を売ろうとしてもローンの残債が残りますので、抵当権(ローンの担保設定)を抹消できません。抵当権を抹消できない場合は、基本的に売却することはできません。

毎月入ってくる家賃が、ローンの返済額やその他の経費に比べて多ければ、物件価格が下落してもそれほど問題にならず、そのまま保有して家賃収入を得ていればいいのですが、逆の場合は大変です。売却することもできず、毎月の赤字を他の収入で補わなければいけないからです。

対処方法としては、1,なるべく物件価格の下がらない物件を購入する、2,頭金を多めに入れて、常に物件価格>残債の状態にしておくなどがあります。

1,なるべく物件価格の下がらない物件を購入する

賃貸物件の賃料は、築年数の経過とともに下落すると説明しましたが、築年数によって下落率は異なります。物件の立地や構造などにもよりますが、大体、新築から築20年くらいまでは下落率が大きく、築20年を超えたあたりから賃料は下落しづらくなる傾向にあります。

つまり、築20年くらいの物件は家賃だけでなく、物件価格自体も下がりづらいということです。

その他、都心部など非常に賃貸需要の高い場所も、物件価格が下落しづらいです。

再開発が行われる場所や、新駅ができる場所、新たに大学や工場、大企業の本社が移転してくるような場所は、価格が下落しづらいどころか、値上がりすることもあります。

2,頭金を多めに入れて、常に物件価格>残債の状態にしておく

物件価格が下落しても、すぐに売却すれば破産など大事には至らないで済みます。そのためには、購入時に頭金を多めに入れて、 物件売却価格>残債の状態にしておく必要があります。

リスク8 デッドクロス

デッドクロスとは、会計上(税務申告上)では利益がでているが、借入金の元本返済や税金の支払いによって、キャッシュフローがマイナスになってしまう状態のことです。

利回りが低い物件を頭金が少ない状態で購入したり、ローンの返済期間が短かかったり、物件が古くて減価償却がとれない物件を購入した場合などに起こります。

< デッドクロスの例 >

・ひと月の家賃が50万円、元利均等返済のローンの返済が40万円(内10万円が利息)減価償却費が30万円の物件があるとします(話しをわかりやすくするため、その他の経費は除外しています)。

キャッシュフローは、

家賃50万円 - ローンの返済40万円 = 残りの10万円になります。

会計上の利益は、

家賃50万円 ー 利息10万円 ー 減価償却費30万円 =10万円です。

利益に対して払わなければいけない税金も、キャッシュフローから支払うことができます。

・数年所有した結果、元利均等返済の利息分が10万円⇒5万円に減少、建物と設備の減価償却が終わったので、減価償却費が30万円⇒0円になったとします。すると、

キャッシュフローは、

家賃50万円 ー ローンの返済40万円 =10万円で変わりませんが、

会計上の利益は、

家賃50万円 - 利息5万円 ー 減価償却費0円 =45万円に跳ね上がります。

この物件の所有者の方が、サラリーマンなどで他に所得があり、所得税・住民税の税率が30%だった場合、会計上の利益45万円の30%、13.5万円の税金を払わなければいけません。キャッシュフローが10万円だったので、会計上では大幅な黒字だったのにも関わらず、税金を払うとひと月当たりー3.5万円の赤字になってしまうのです。

デッドクロスへの対処方法は、1,物件を売却する(入れ替える)、2,減価償却費が大きくとれる物件を購入する、3,ローンの返済条件を変更してもらうなどがあります。

1,物件を売却する(入れ替える)

デッドクロスになった物件は、建物が古くて減価償却費もとれないので、資金効率が悪く、物件の売り時であるとも考えられます。そのまま持っていても現金もたまらないので、いったん売却して資金を回収し、より規模や立地・資金効率のいい物件に買い換えた方がいいでしょう。

2,減価償却費が大きくとれる物件を購入する

デッドクロスは、会計上の利益はでるけどキャッシュフローがマイナスの状態ですが、この逆のキャッシュフローはプラスだけど、会計上はマイナスになるような物件を購入することで、デッドクロスを解消または、緩和することができます。

具体的には、築古の木造アパートを購入します。新築の木造アパートの減価償却期間は22年ですが、物件購入時に築22年以上経過している場合は、たったの4年で償却可能です。短期間で多額の減価償却費を計上することで、キャッシュフローはプラスでも、会計上はマイナスにすることができるのです。

3,ローンの返済条件を変更してもらう

デッドクロスは、ローンの元本返済分がどれだけあるかが重要です。銀行にローンの返済期間を延ばしてもらい、毎月のローン返済元本を少なくしてもらえば、デッドクロスを解消できる可能性があります。

>絶対に知っておきたい!不動産投資の利益とキャッシュフロー(CF)の違い

リスク9 管理会社倒産リスク

物件を自主管理するなら問題ありませんが、多くの方は不動産管理会社に管理を委託しています。この場合、入居者が支払った家賃は一旦不動産管理会社に入金され、不動産管理会社が管理費を差し引いて、物件所有者に家賃が振り込まれるのが一般的です。

稀に、管理会社が入居者から預かった家賃をオーナーに入金せずに、預かったまま倒産することがあります。私の知り合いの大家さんでも、倒産までは至りませんでしたが、管理会社からの入金が2ヶ月ほど遅れているという方がいたので、すぐに管理会社の変更を勧めました。日本管理センター㈱という、上場しているサブリース会社があるのですが、以前そこの株主総会に参加した際、物件の管理を任せている不動産管理会社が倒産した事例があり、家賃を回収できなかったことがあるとの説明がありました。

リスクヘッジの方法としては、悪い噂が建っている会社や、実際に管理を任せている会社から、家賃の入金が遅れがちになっている場合は、その管理会社は避ける。入居者から直接大家へ入金してもらう。管理会社の財務内容を確認してもらうなどの方法があります。

リスク10 災害リスク

地震や洪水、火災など不動産には様々な災害リスクがあります。災害リスクの高い場所では、物件が倒壊したり、大きな損害を受けて、家賃が入らないどころかローンは残っているのに、建物はない…みたいなとんでもない状況になりかねません。

災害への対処方は、1,災害に強い安全な場所にある物件を購入する、2,損害保険に加入するなどです。

1,災害に強い安全な場所にある物件を購入する

災害に強い安全な場所にある物件を購入すれば、リスクを大幅に減らすことができます。では、どのように災害に強い場所を探せばよいかというと、役所が公表しているハザードマップをみて調べましょう。

ハザードマップには地震・洪水・津波・液状化・土砂災害など様々種類があります。ハザードマップについて詳しく知りたいという方には、解説した記事がありますのでそちらをご覧ください。⇒ ハザードマップとは何か?簡単にわかりやすく説明します!

ハザードマップには種類が沢山あるので、自分で一つ一つ調べるのは大変だと思います。東京23区と横浜市の災害に強い安全な場所をハザードマップをもとに調査し、ランキングにした記事もありますので、東京・横浜に投資用物件を購入したいと思っている方は、是非一度目を通してみて下さい!

ハザードマップで見る、【東京23区】災害に強い安全な街ランキング

ハザードマップで見る、神奈川県【横浜市】災害に強い安全な街ランキング

2,損害保険に加入する

災害は防ぎようがない部分もありますので、しっかり保険に加入して対処しましょう。火災保険にプラスして地震保険もセットで加入しておけば、火災・地震・水害・台風など大抵の災害に対して安心でしょう。火災については、家主側でも加入した方がいいのは勿論ですが、入居者にも加入してもらった方がいいと思います。私は入居者へ火災保険の加入を契約条件にして対応しています。

まとめ

不動産投資には、以下10のリスクとリスクヘッジ方法があります。

リスク1 空室リスク サブリース・立地のいい物件・人気設備の導入

リスク2 滞納リスク 家賃保証・敷金保証金・入居審査

リスク3 家賃下落リスク リフォーム・売却(買い替え)・ローン条件変更・家賃が下がりにくい物件

リスク4 事故物件リスク 家賃保証

リスク5 修繕リスク 新築物件・維持費が高額な設備を避ける・修繕履歴

リスク6 金利上昇リスク 固定金利・金利上昇で利益がでるものに投資

リスク7 物件価格下落リスク 価格が下がりにくい物件・借入を少なくする

リスク8 デッドクロス 物件売却・築古木造物件の購入・ローン条件変更

リスク9 管理会社倒産リスク 財務内容、評判の調査・直接入金

リスク10 災害リスク 災害に強い立地・損害保険

不動産投資に限らず、お金儲けにはリスクが付き物です。しかし、リスクを知ったうえで対処方法も知っていれば、それほどリスクを恐れる必要はありません。

勇気を出して一歩を踏み出してみましょう!

今回は、不動産投資に関するリスクの種類について解説しましたが、不動産投資は色んなやり方があって、それぞれリスクが異なります。何も知らずにハイリスクな投資方法をすると、最悪破産することになりかねません。

ついつい投資初心者がやってしまいがちな、やってはいけないハイリスクな投資方法と、不動産投資を始める際の注意点について解説している記事もありますので、興味のある方は是非ご覧ください。

サラリーマンが不動産投資をするのはハイリスクで危険⁉初心者が避けるべきやり方と注意点を解説

その他、色々な投資対象についてのメリット・デメリットを解説している記事もあります。

投資に関して、知っておいた方がいいことについて解説している記事もあります。