世界各国で物価がなかなか上がらない状態がずっと続いてきて、金利も世界的に低下し続けていましたが、コロナウイルスやウクライナ情勢の影響で世界が変わりつつあります。

生産がストップしたことや物流の停滞で供給が少なくなったのに加えて、経済対策で多くのお金をばら撒いたことにより、今度は物価が急激に上昇し始め、金利も世界的に上がり始めています。

日本でも2022年11月の物価上昇率がついに4%近くになったほか、12月には日銀が長期金利の変動幅を引き上げました。

そこで、日本でも金利が上がった場合、不動産価格はどうなるのか解説したいと思います。

結論を先にお伝えすると、金利が上がると不動産価格は下がることになります。ただし、家賃や所得が上がる場合は、金利上昇の影響を打ち消してくれることがあります。

金利上昇が不動産価格に与える影響

不動産価格と金利は密接に関係しています。

なぜなら、基本的に不動産は高額なので融資を受けて購入することが多いことと、不動産投資の場合、名前の通り投資商品だからです。

どういうことか、それぞれ詳しく解説します。

不動産は融資を受けて購入するので、金利が上がると返済額が増える

不動産を購入する人は、銀行からお金を借りて購入する人が大多数で、現金で購入する人はほとんどいません。

融資を受けて購入するということは、金利を払わなければいけません。

つまり、不動産とローンはセットなので、実施的な不動産価格は金利と合わさった価格になります。

売買不動産価格 + 金利 = 実質的な不動産価格

金利が上がると、どれくらい支払いに影響するかみていきたいと思います。

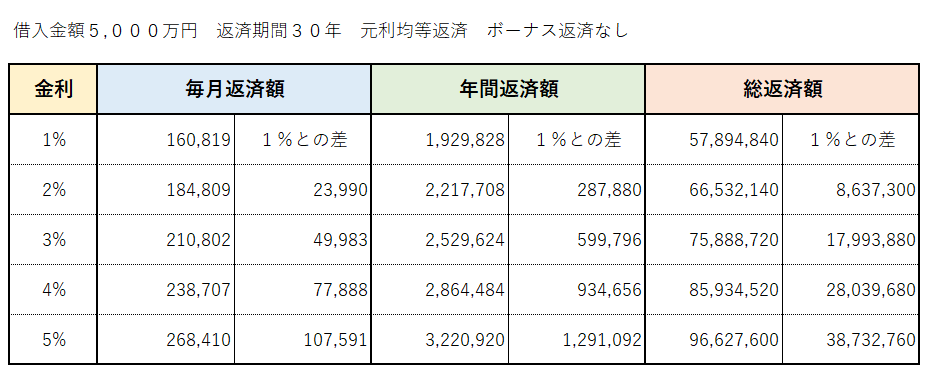

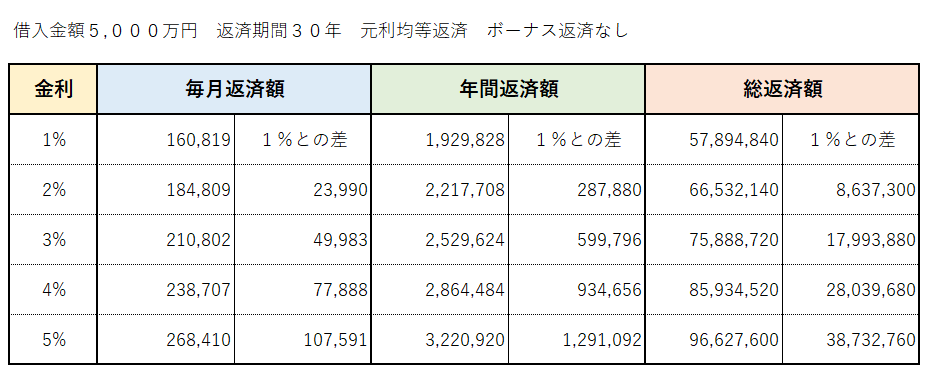

5,000万円の物件を30年ローンで返済する場合、金利が1%違うと以下のようになります。

金利が1%違うだけで、かなり差が出てくることがわかります。さらに返済額(金利負担)の幅は、金利が上がれば上がるほど大きくなります。

不動産投資で考えた場合、物件価格5,000万円・表面利回り6%の物件を購入すると満室想定の年間家賃は300万円です。

金利1%の場合は、年間家賃と返済額との差額が100万円ほどあります(300万-193万=107万)が、金利が3%になると差額は50万円以下になります(300万-253万=47万)。

空室リスクや、管理費、修繕費、税金などを考慮すると、金利1%の場合でもそれほど利益がでないですし、金利3%ではキャッシュフローが赤字になる可能性が高いです。

通常不動産投資家は、黒字になる見込みがないと物件を購入しないので(新築ワンルームマンションでは、節税という言葉に騙されて赤字でも購入する人がいる)、金利が1%から2%、3%と上がったときに、1%のときと同じ表面利回りの水準で物件を購入することはありません。

金利1%のときに表面利回り6%が相場だったとしたら、金利が上がるにつれて表面利回りも7%、8%求められるようになります。

これは物件価格の下落を意味します。(後ほどどれくらい下落するか解説します)

アパートローンには、金利が上昇しても返済額の上昇幅に上限を設けている125%ルールがある場合もありますが、事業用ローンだとそのようなルールがない場合もあるので注意が必要です。

また、投資用不動産に限らず居住用の戸建てやマンションでも住宅ローンの金利が上がった場合、返済額が増えますので、実質的に不動産購入に必要な金額が上がります。

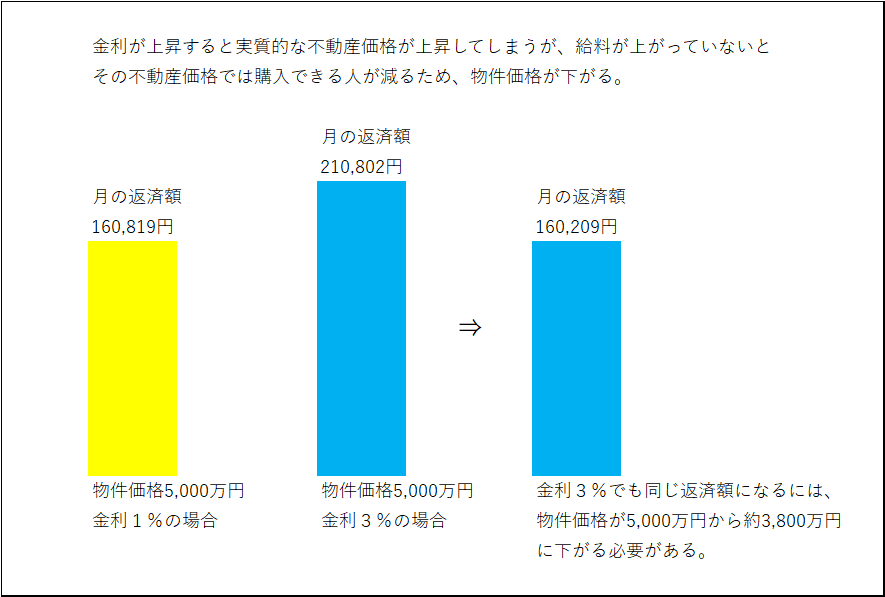

上で解説した物件価格5,000万円の例で説明すると、

金利1%の場合は返済額が160,819円ですが、金利3%では210,802円で、その差額は約5万円にもなります。

金利1%の場合は何とか購入して返済していけそうだと考える人でも、3%の場合は払っていけない人もいます。

その他、単純にローンを払っていける、いけないという問題もありますが、銀行は住宅ローンを貸すときの審査で返済比率という数値をみます。

返済比率とは、年収に対して住宅ローンの返済額がどれくらいの割合になるかを表すもので、銀行によって基準は異なるものの、上限は大体30~40%くらいと言われています。

>家を買って住宅ローンを組むときの頭金の相場とは?返済比率が関係します!

金利が上昇すると、分子の住宅ローン返済額が増えて返済比率が上昇してしまいますので、住宅ローンの審査にも通りづらくなります。

不動産価格は、物件を購入しようとしている人の購買力(年収)に大きく影響を受けるので、上の例では給料も上がっていない限り、不動産を購入できない人が増えます。

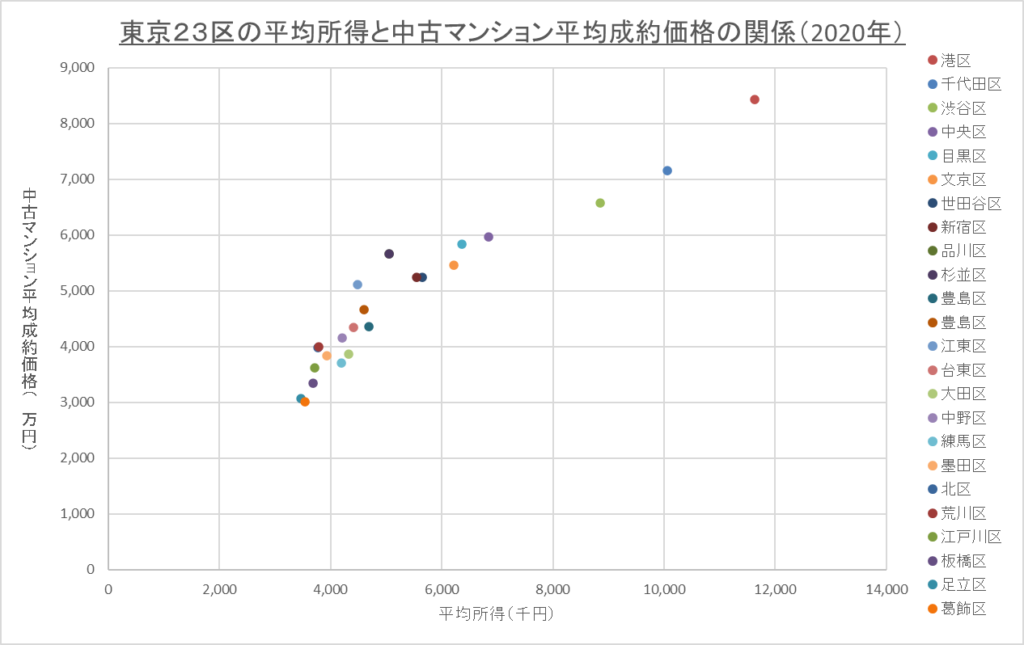

下の図は、2020年の東京23区の【平均所得】と【中古マンション平均成約価格】の関係を表した図です。

平均所得が高いほど中古マンション平均成約価格も高くなる傾向があり、所得と不動産価格が密接に関係していることがご理解頂けると思います。

>東京23区の不動産価格と平均年収の関係 統計データをもとに分析

購入できる人がいないと、不動産価格は購入できる水準まで下がることになります。

不動産ポータルサイトなどで物件価格が下がっていないように見えても、売れ残りが多くなり、安い物件や値段の割に良質な物件しか売れなくなるといった現象も起きます。

つまり、金利が3%でも金利が1%のときと同じ返済額になるように、不動産価格が下がります。

金利が3%でも毎月の返済額が約16万円になるのは、なんと不動産価格が3,800万円の場合です!

国民の所得が上がらない場合、なんと24%も値下がりしなければ購入できなくなる(別の言い方をすると、その水準にならないと売れなくなる)のです。

上記は、金利の上昇以外は何も変わらなかった場合の想定ですので、実際には単純にこうなるとは限りませんが、給料が上がらず金利だけが上昇した場合はこのようなことが起こりえることは知っておいた方がいいと思います。

金利が上がると、他の投資対象と比較して不動産投資の魅力が下がるため、不動産価格は下がらざるを得ない

先ほどは、不動産投資の黒字を確保するという観点や、住宅ローン返済額の観点から、金利が上がると不動産価格が下落することを解説しました。

次は別の観点から、不動産価格が変化することを解説します。

投資の世界では、リスクの大きさに応じたリターンが常に求められます。

例えば、定期預金は1,000万円までなら万一銀行が破綻しても日本政府が保証してくれます。これは実質的に【リスクがない】ということになります。

極端な例えですが、もし定期預金の金利が10%もあったら、表面利回り5%の不動産を購入する人はいるでしょうか?インフレで家賃がどんどん上昇しているなら別ですが、通常そのような利回りで不動産を購入する人はいません。

預金と同様にリスクゼロの投資対象に、日本国債があります。日本国債は最もリスクの低い投資商品として、全ての投資商品のベンチマークになります(国債利回りを最低基準として、他の投資商品はリスクに応じて求められる利回りが上がる)。

投資先に求められる利回り = 国債の利回り + リスクプレミアム

なので、国債の金利が上がると、国債の魅力が高まるのに対して他の投資対象(不動産など)の魅力が下がります。するとバランスをとるために、国債以外の投資対象に投資家が求める利回りも上がります。

通常、利回りが上がる=価格の下落を意味しますので、(配当や家賃など、インカムゲインの増加を除く)投資用不動産の価格は下がることになります。

不動産投資における、物件価格と表面利回りの関係

金利が上がり、物件の表面利回りが上がると不動産価格はどうなるのか?

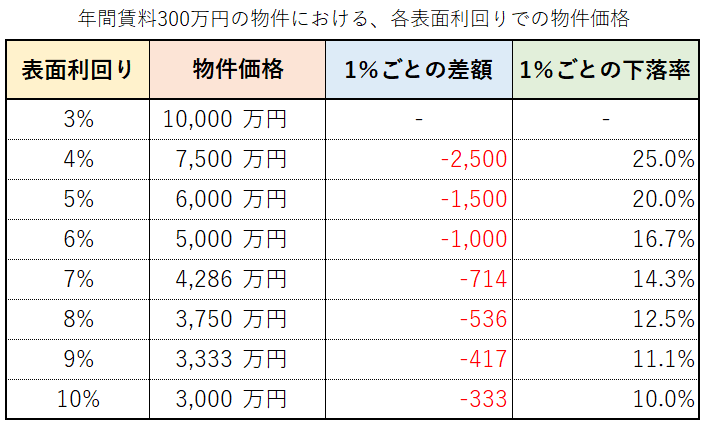

下の表は、年間賃料300万円の物件の物件価格と表面利回りの関係です。

投資家から求められる利回りが上がると、1%ごとにどれくらい物件価格が下がるのか表にしました。

年間賃料300万円の物件が表面利回り3%の場合、物件価格は10,000万円(1億円)ですが、表面利回り4%の場合は7,500万円、5%の場合は6,000万円、6%の場合は5,000万円となります。

なんと表面利回りが3%から4%に1%上がるだけで、物件価格は2,500万円も下がり、率にすると25%も下落するのです!

一般的な水準の5%の物件であっても、6%に表面利回りが上がると16.7%下落することになります。

表面利回りごとの物件価格をグラフにすると、以下のようになります。

上の表とグラフでわかる通り、表面利回りが低い物件ほど、利回りが上がったときの価格下落率が大きくなります。

現在(2023年8月時点)の不動産投資相場だと、都市部では表面利回り4~5%くらいが普通で、優良物件だと3%台も見られます。

つまり今の水準だと、少し金利が上がるだけで物件価格が大きく下落するリスクがあるので非常に危険です!

通常、利回りはリスクが低い物件の方が低く、リスクが高い物件の方が高くなります。しかし、金利上昇で不動産価格が下落するリスクは、利回りが低い優良物件の方が高いのです。

日銀による大規模な金融緩和政策で歴史的な低金利となっておりますが、今後金利は上がることはあっても下がることはないでしょう。

別の言い方をすると、金利が要因で物件価格が下がることはあっても、上がることはないと思われます。

大して利益のでない物件を購入して、空室が埋まらなくて赤字だから売りたい!となっても、購入後に金利が上がって物件価格が下がった場合、ローンの残債>売却価格だったら売却できずに、赤字の物件を抱え続けなくてはいけません。

もしキャッシュフローの出ていない物件でそんな状態になったら、破産しなければならない危険性すらあります。

>絶対に知っておきたい!不動産投資の利益とキャッシュフロー(CF)の違い

データで見る、不動産価格と金利の関係

金利の変化が、不動産価格にどのような影響を与えるかわかったところで、実際に金利と不動産価格の関係はどうなっているのか、過去の統計データをもとに見ていきたいと思います。

住宅ローン金利と不動産価格の関係

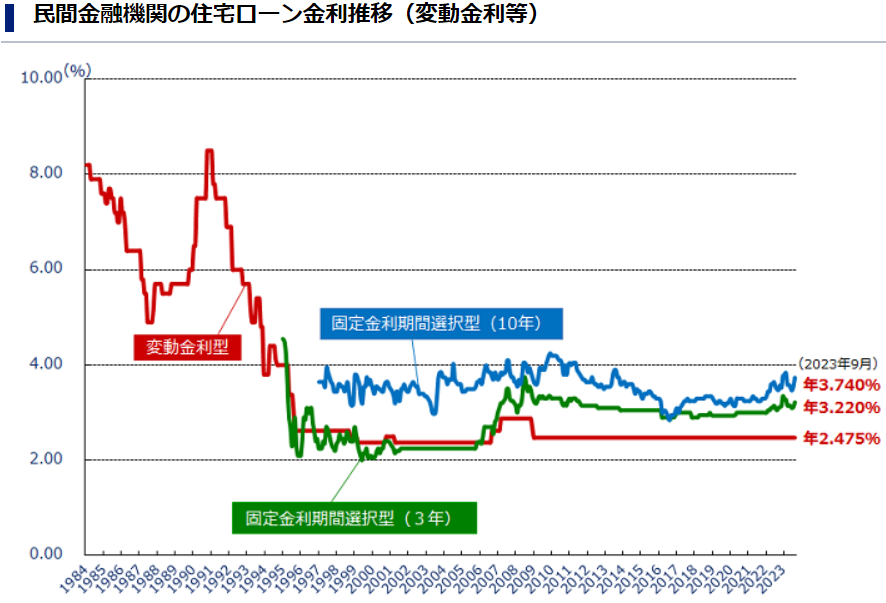

まずは、住宅ローン金利と不動産価格の関係を見ていきます。

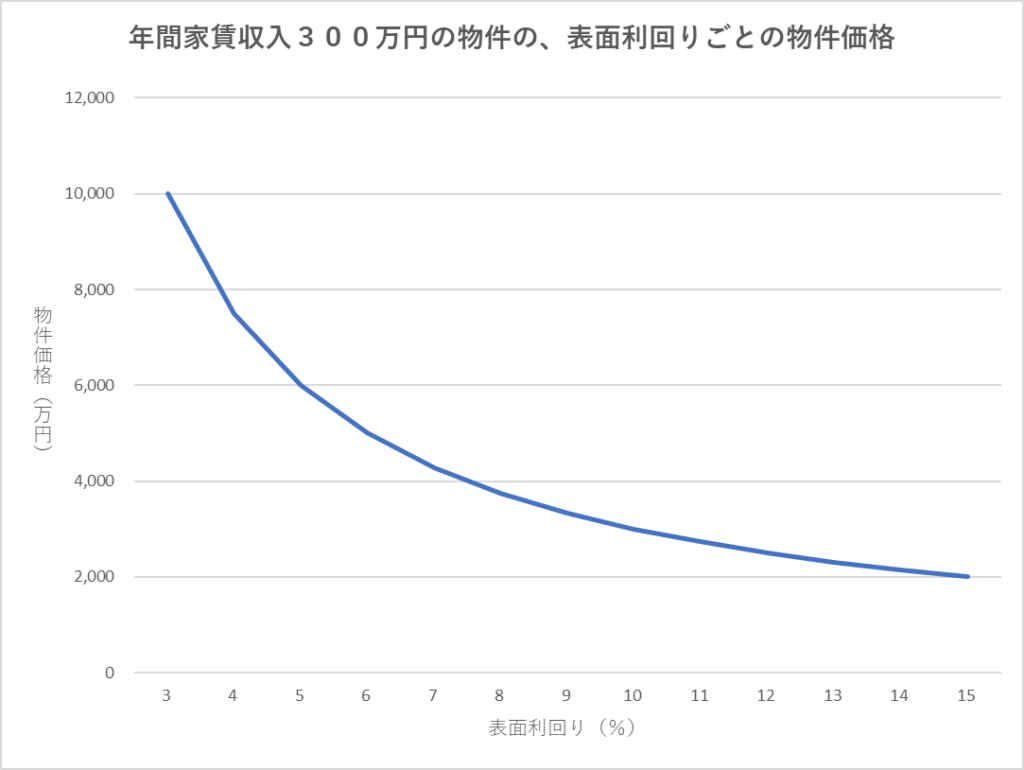

下の図は、全期間固定金利が特徴のフラット35の年間平均金利(借入期間21年以上35年以下、融資率9割以下)と、東京23区の住宅地の平均公示地価の推移を表したものです。

青い線の金利が低下すると、オレンジ色の線の不動産価格が上昇し、後半に金利が低下しなくなると、不動産価格の伸びも鈍っていることがわかります。

不動産価格は金利の変化に2年ほど遅行して変化し、2年ずらした場合の相関係数は-0.87もあり、強い負の相関関係にあることがわかります。(統計情報公表のタイミングもあるため、多少時期がずれている可能性があります。)

ただし、1点不思議なのが、ここ3年程はゆったりとではありますが、金利が上昇傾向にあるのに、不動産価格は下がっていません。

この理由は、金利の高い固定金利型の住宅ローンから、金利の低い変動金利型の住宅ローンを利用している人が増えていることにあると思われます。

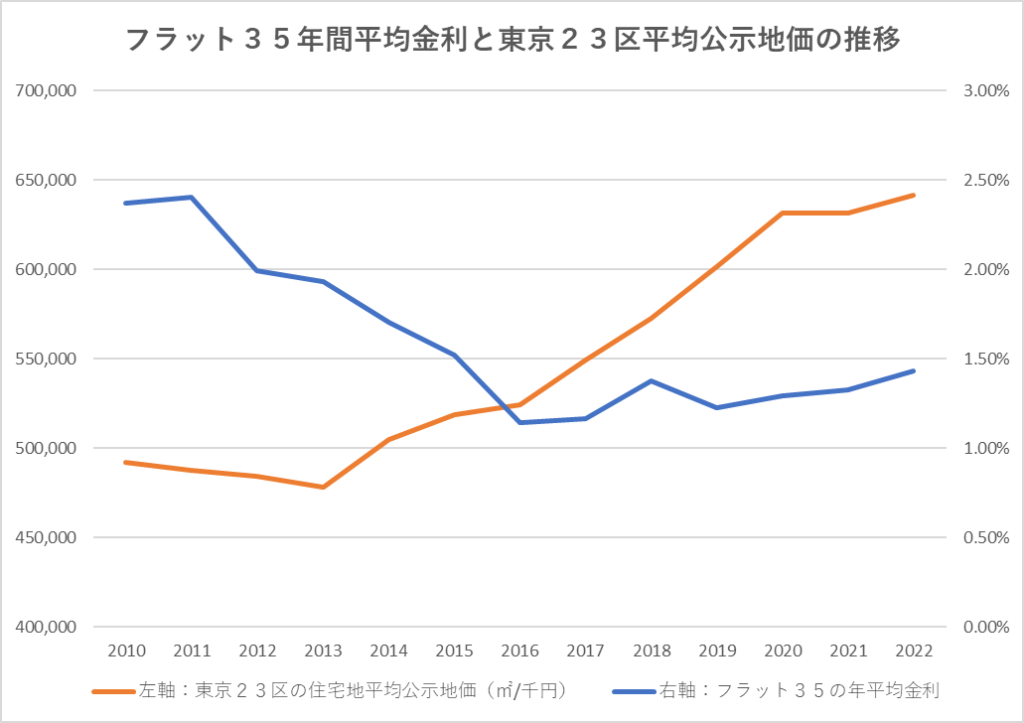

下の図と表は、住宅ローンの変動金利の割合とフラット35の平均金利の推移を表したものです。

変動金利型の住宅ローンを選択している人の割合は、金利が低下傾向にあった2017年頃までは50%台で推移しておりましたが、金利の低下が止まり、上昇傾向を示しはじめた2018年から変動金利型を選択する人の割合が急激に増加しています。

住宅ローン金利は、変動金利型が一番金利が低く、固定期間が長くなるにつれて金利が高くなっていきます。

つまり、金利が上昇すると普通は不動産価格は下落するが、金利の高い固定金利型から金利の低い変動金利型を利用する人が増えていることによって、住宅ローンを借りる人全体の平均金利が下がり、不動産価格は下落せずに済んでいるのではないかと予想されます。

余談ですが、私は金利が低下傾向にあるときほど変動金利型を選択する人が増えるのかと思っていましたが、むしろ金利が上昇傾向にあるときほど、変動金利型を選択する人が増えていることに驚きました。

この現象は、今後の金利上昇リスクを考えて金利タイプを選択しているのではなく、不動産価格の高騰にくわえ固定金利型の住宅ローン金利が高くなり、変動金利型でなければ不動産を購入できない人が増えている可能性を表しているのかもしれません。

>住宅ローンの変動金利は今後上昇する?金利が上がる仕組みや要因について解説

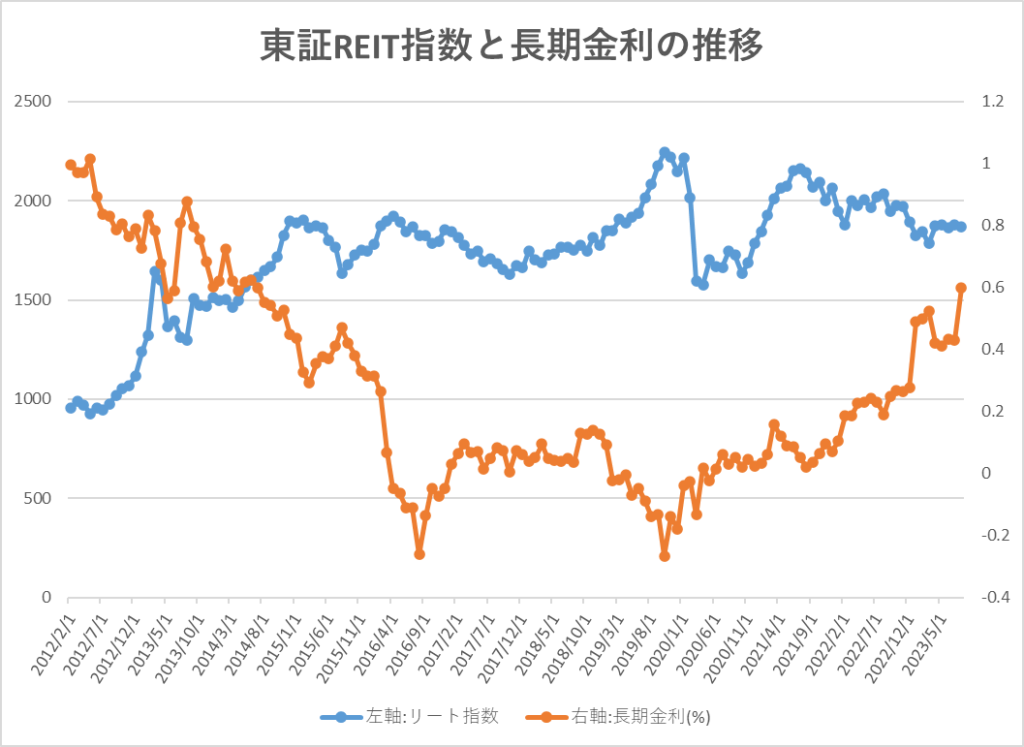

東証REIT指数と長期金利の関係

金利が上がると不動産価格が下がることは、不動産投資と関係の深い東証REIT指数と長期金利の推移を見てもわかります。(REITとは不動産投資信託のことで、リートと読みます。)

下の図は、青が東証REIT指数・オレンジが長期金利の推移を表しています。

長期金利が下がるとREIT指数が上がり、長期金利が上がるとREIT指数が下がる傾向にあることがわかります。

リートと長期金利の相関係数は、ー0.75もあり強い負の相関関係を示しています。(一方が上がると、もう一方が逆に動く)

REITは、プロパティマネジメント会社(簡単に言うと物件の管理会社)が、不動産市況や経済情勢によって、テナントに対して積極的に家賃の値上げ交渉をします。

つまり個人の不動産投資家に比べると、家賃が上昇しやすい傾向にあるのですが、それでも金利の影響は避けられません。

実際に既に影響が出始めています。

22年7月15日に、エスコンジャパンリート投資法人の運用を行っている、株式会社エスコンアセットマネジメントが、金融庁から業務停止命令などの行政処分を受けています。

簡単に理由を解説すると、REITは投資家への透明性を確保するため、不動産の売買をする際に外部の不動産鑑定士に不動産鑑定評価を依頼し、適正な価格で不動産の売買を行っていることを証明します。

しかしこの事件については、REIT運営会社の親会社からエスコンジャパンリート投資法人に対して物件を売却する予定でしたが、親会社が希望する金額の鑑定評価額がでなかったため、不動産鑑定士に評価額をもっと高くするよう圧力をかけたということです。

>>金融庁 株式会社エスコンアセットマネジメントに対する行政処分について

金利上昇により物件価格が下落し、当初想定していた売却予定価格で物件を売却できなくなってきていることを表した事件だと思います。

金利が上がっても、投資用不動産価格が下がらないパターン

ここまでは、金利が上がると投資用不動産の価格は下がるというような内容で解説しましたが、金利が上がっても価格が下がらない場合もあるので、それについても解説します。

金利が上がっても投資用不動産の価格が下がらないのは、家賃が上がる場合です。

家賃が上がる物件は、物件自体の収益性も上がり価格が高くなりますので、金利上昇の影響を相殺します。

極端な話しをすると、金利の上昇幅より家賃の上昇幅の方が大きい場合は、物件価格が上がります。

< 例 >

年間家賃300万円の物件が、年間家賃350万円に上がった場合

もし求められる表面利回りが6%から7%になってしまったとしても、物件価格は5,000万円のままです。

300万円÷0.06=5,000万円 350万円÷0.07=5,000万円

となるからです。

家賃が上がるときというのは様々な要因があります。いくつか例を挙げると、給料が上がっているとき・物件の需要に対して供給が少ないときなどです。

しかし、日本は経済成長率が低いことに加え人口も減少していますし、給料も上がっていません。

ここ10年くらいは賃貸マンションやアパートが大量に建設され、東京23区内でも供給過剰と言われているような場所もありますので、家賃が上がっていく物件を見つけるのは難しいかもしれません。

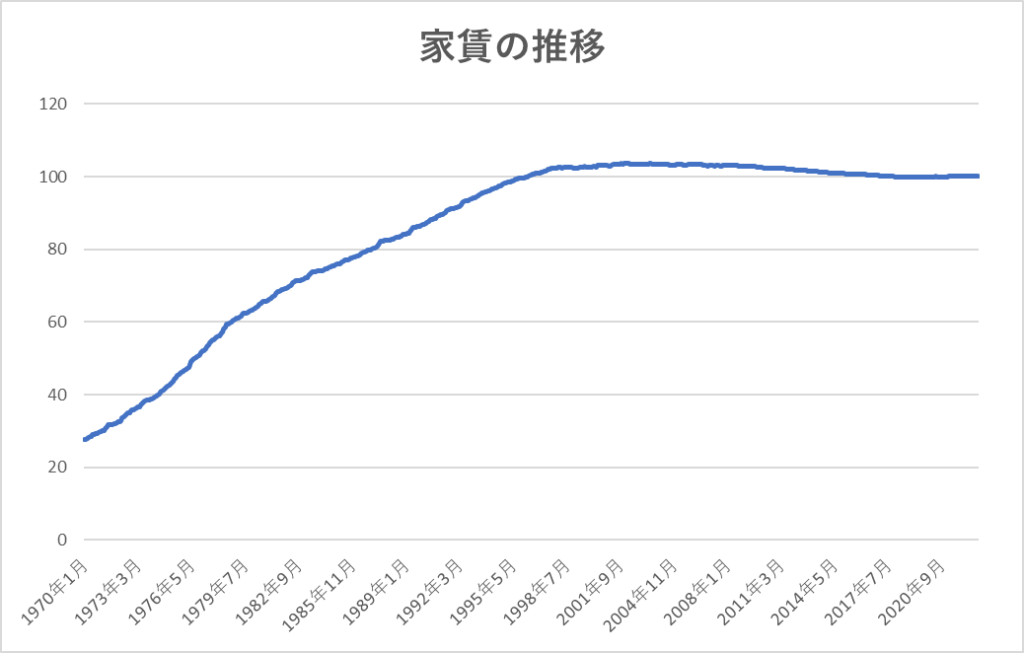

実際に、日本の家賃は1995年頃から全く上がっていません。

家賃は不動産が生み出す富ですから、生み出す富が増えていないということは、本質的な価値も増えていないという考え方もできます。

ここ10年くらい不動産価格は上昇してきましたが、上昇した要因は不動産自体の本質的な価値が上がったというよりも、金利が低下しただけなのです。

物価が上がっているから賃金も上げましょうという話しがちらほら出てきていますが、物価上昇率に負けないくらい賃金が上がるのか?そしてそれが家賃上昇につながるのか?

不動産価格にとっては、そこが非常に重要なポイントです。

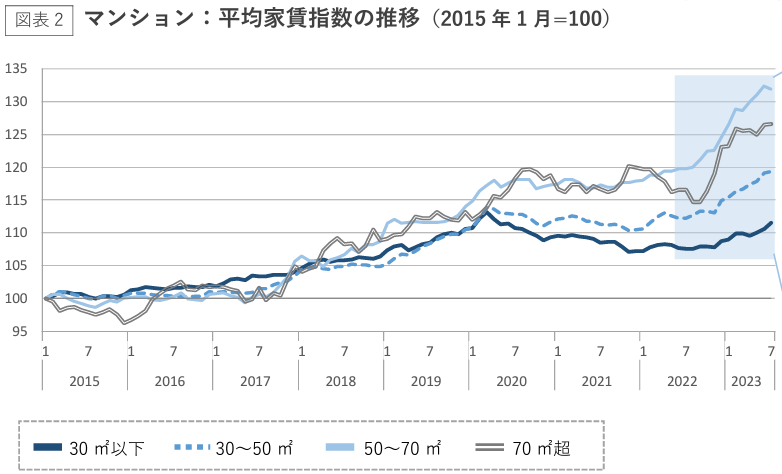

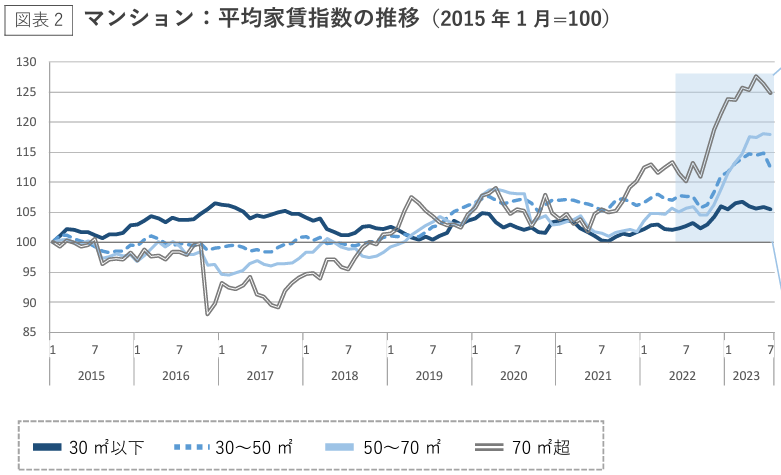

※23年8月追記

家賃が上がるのは厳しいのではないか?と思っていましたが、大企業を中心に賃上げが行われたり、不動産価格が高騰し持ち家より賃貸需要が増加しているからなのか、全国的に家賃が上昇しています。

下の図は、東京23区と大阪市の賃貸マンションの平均家賃の推移です(出典:アットホーム 全国主要都市の「賃貸マンション・アパート」募集家賃動向)。

< 東京23区 >

< 大阪市 >

家賃が上昇しているということは物件の収益性が上がるので、今後金利が多少上昇しても不動産価格は下がらない可能性が出てきました。

ただし注意点としては、ファミリータイプの広めの物件では大きく家賃が上がっていますが、ワンルームタイプは全国的に供給過剰のようでファミリータイプに比べて家賃は上がっていません。

今後収益物件の購入を検討している方は、気にとどめておいた方がいいと思います。

金利が上がっても、居住用不動産価格が下がらないパターン

居住用不動産も、金利が上がるとローンの支払利息が増えて不動産の実質価格が上昇することから、基本的には不動産価格自体は下がります。

しかし、給料が上昇する場合は購買力が増えて不動産の実質価格の上昇を相殺するので、金利が上がっても不動産価格は下がらないこともあります。

もし、金利の上昇幅より給料の上昇幅の方が大きい場合は、むしろ金利が上昇しても不動産価格は上昇する可能性すらあります。

当サイトが以前行った調査では、不動産価格と年収は密接に関係していることがわかっています。興味のある方は、以下の記事をご覧ください。

>東京23区の不動産価格と平均年収の関係 統計データをもとに分析

金利上昇による不動産価格の下落をなるべく避けたいという方は、人口が増加傾向にあり、年収の伸びの大きい地域に狙いを絞って不動産を購入するようにしましょう。

ちなみに東京23区では、景気が良くなると都心部の方が収入の伸びが大きい傾向にあります。

その他、資産価値が落ちない街・地価が上昇する街の傾向について解説している記事もありますので、興味のある方はご覧ください。

>【資産価値が落ちない街の特徴】価値が下がらない不動産には共通点があった!

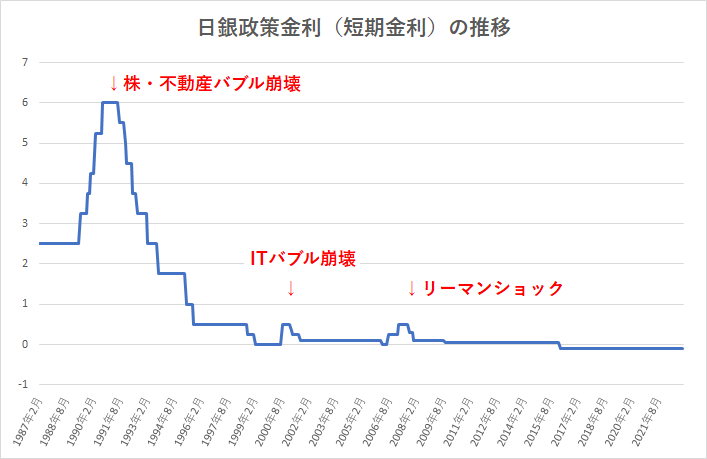

日銀が金利を引き上げた後は、経済危機が起こり不動産価格が下がっている

実は、過去に日銀が政策金利を引き上げた後には、必ずと言っていいほど経済危機が起こり、不動産価格は下落に転じています。

日銀が金利を引き上げるタイミング(日本の金利が上がるタイミング)は、景気循環的にも、市場が天井を打っているタイミングと重なっており、景気の転換点になっています。

金利は不動産価格だけでなく、景気を冷やす効果もありますので、非常に重要な指標なのです。

難しいのが、今まで日銀は短期金利しか操作していませんでしたが、現在の日銀は長期金利も操作しています。

そして2023年8月現在では、長期金利の変動幅は引き上げているものの、短期金利はマイナス金利のままです。

長期金利の上昇が不動産市況や日本経済にどれほどの影響があるのかは未知数で、本格的に影響があるのは長期金利よりも短期金利を操作したときかもしれません。

日銀が短期金利を引き上げると、住宅ローンの変動金利も上がりますので影響は避けられません。

>2023年はマンションの売り時⁉統計データでみる高値で中古マンションを売却できるタイミング

インフレになると不動産価格は上がる?

よく、不動産はインフレに強い、インフレ対策になると言われますが、なぜそうなるのかというと、インフレになると回りまわって最終的に給料や家賃も物価に合わせて上がることになるからです。

給料が上がると購買力が増えたり・家賃が上昇することにより、不動産価格も上昇します。

しかし一つ注意点があります。

インフレと言っても、なぜインフレになるのか?その要因は様々です。

景気が良くて、需要が供給を上回ることにより起きるインフレでは、給料も早い段階で上昇しますので、家賃や不動産価格もそれにつられて上昇します。

しかし、資源価格の高騰や、需要が増えたというより供給が減ったことによって起きるインフレは、コストプッシュ型インフレと呼ばれ、物価の高騰を家賃や給料に反映することが難しいです。

先に給料や家賃が上昇すればいいですが、先に金利が上がる場合は、不動産購入者にとっては苦しい状態が続きますので、インフレであっても不動産価格は上がらない可能性があります。

実際に現在の状況に似ている1970年代のオイルショックで物価が急激に上がった時には、人口が急激に増え、家賃も上がっている時代だったにも関わらず、不動産価格はほとんど上がりませんでした。

インフレと不動産価格の関係については、以下の記事で解説しています。

>不動産はインフレヘッジ対策になる?インフレと不動産価格の関係

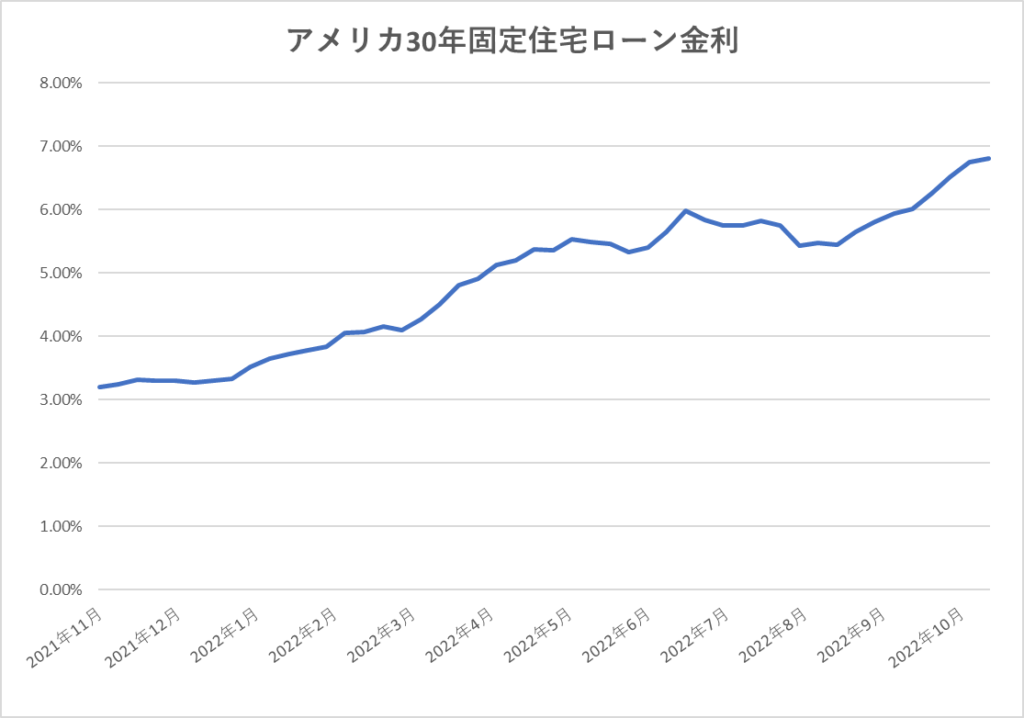

住宅ローン金利が急上昇しているアメリカの住宅市場の状況

アメリカでは2022年10月現在、急激にインフレが進行しており、住宅価格も高騰しています。

アメリカの中央銀行に相当するFRBは、インフレに対処するため利上げを進めており、この影響で住宅ローン金利も急上昇しています。

FRBが22年3月に利上げを開始した結果、30年固定の住宅ローン金利は6.5%を超えており、利上げ開始前の倍になっています。

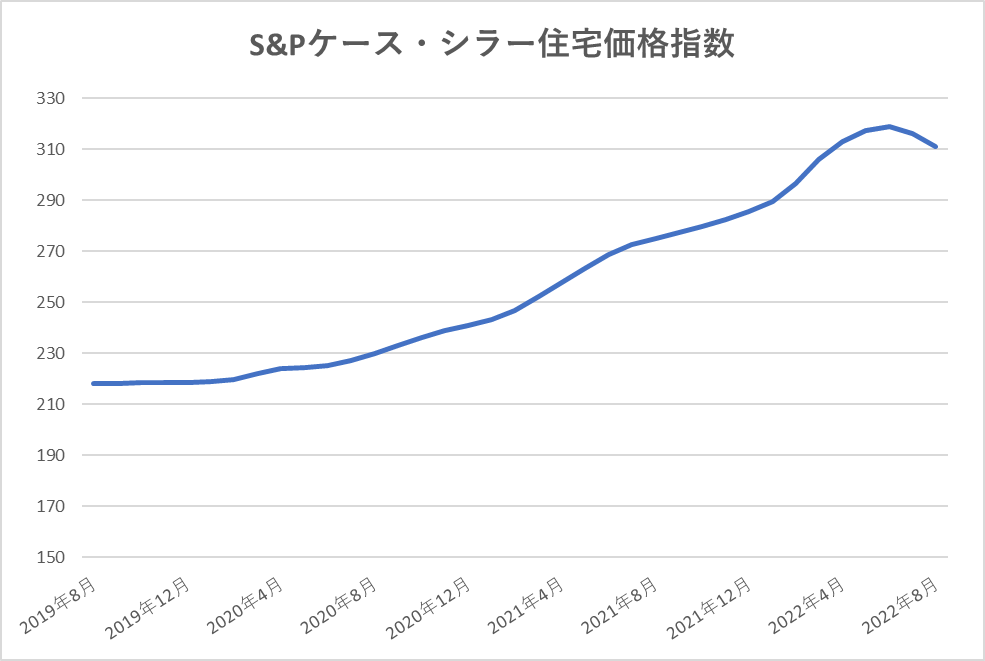

住宅ローン金利が急上昇した結果、不動産価格は22年6月をピークに遂に値下がりし始めました。

下の図は、全米の20大都市圏住宅価格指数の推移を表したものです。

その他、NAR(全米リアルター協会)の発表によると、アメリカの22年8月の中古住宅販売件数は前月比0.4%減、前年同月比19.9%減と1年前に比べると大幅に減少しており、住宅ローン金利の高騰が影響していると分析しています。

アメリカは物価が急激に上昇していますが、日本と違って賃金もかなり上昇しています。しかし、不動産価格自体の上昇に加えて、金利も急激に上昇したことにより、ついに賃金が上昇していても不動産を購入できる水準ではなくってきて、不動産価格が下がり始めています。

FRBがまだ利上げを停止する気配はないため、今後も住宅ローン金利は上昇する可能性が高く、下落し始めた不動産価格はさらに下落する可能性が高いです。

ちなみに、アメリカ以外の多くの国でもインフレに対処するため、中央銀行が金利を引き上げていますが、韓国やイギリス、カナダなど、不動産価格が堅調に上昇していたこれらの国でも、金利上昇の影響で不動産価格が大きく下落しています。

日本でも今後金利が上昇していくようなら、不動産価格の下落を避けることはできないでしょう。

不動産投資の金利上昇リスクに対処する方法

金利の上昇は不動産投資にとって、とても危険だということがわかって頂けたかと思いますが、なるべく影響受けないように金利上昇リスクに対処する方法もありますので解説します。

金利上昇リスクに対処する方法は、以下の5つがあります。

1,長期の固定金利でローンを組む

2,金利が上昇すると利益がでるものに投資してヘッジする

3,金利が低い銀行のローンに借り換えをする

4,ローンの繰り上げ返済をする

5,投資用不動産を売却する

それぞれ詳しく解説します。

金利上昇対策1、長期の固定金利でローンを組む

変動金利の場合、金利が上昇すると返済額が増えてしまいます。

不動産投資の場合は、返済額が増えるとキャッシュフローが減少します。

そうならないためには、ローンを組むときはなるべく長期の固定金利で契約しましょう。

通常、固定金利の金利水準は変動金利の金利水準より高いので、損なように思われるかもしれませんが、金利が上昇する場合においては非常に有効な対策です。

変動金利と固定金利の差は、金利上昇に対する保険料のようなもの(金利上昇リスクをヘッジできる)ですので、歴史的に見ても超低金利な現在は、ケチらずに固定金利にすることをおススメします。

ちなみに変動金利が上昇してから固定金利にすればいいや、と思っている方も多いかもしれませんが、変動金利が上昇するころには、固定金利も上昇しています。(23年8月現在既に住宅ローンの固定金利は上昇しています。)

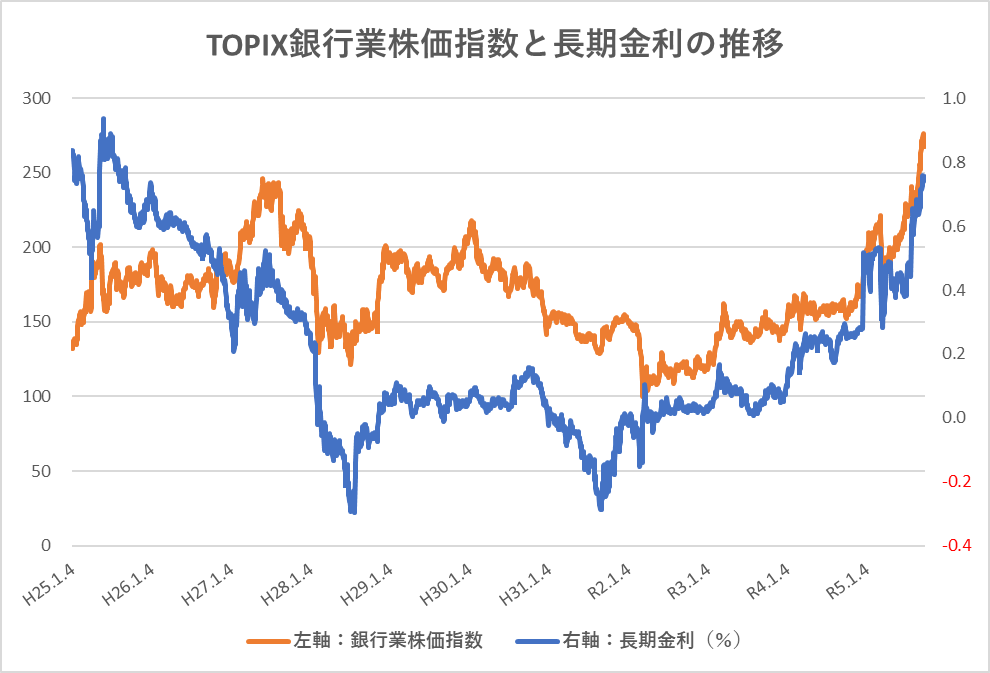

金利上昇対策2、金利が上昇すると利益がでるものに投資してヘッジする

世の中には金利が上昇すると値段が下がって損するものもありますが、逆に値段が上がり利益がでるものもあるんです。

例えば、銀行は金利が上がると収益が増えますから、銀行株に投資しておくと利益がでる可能性が高いです。

下の図は、銀行業の株価指数と長期金利の推移を表しています。

両者は、大体同じような値動きをしていることがお分かりいただけると思います。

銀行株に投資した場合、金利上昇対策になるだけでなく、銀行株は配当利回りが高いのも魅力的の一つです。

ただし、銀行業のなかでも地方銀行は経営状況が良くないところもありますし、金利が上昇しても急速に景気が悪化して企業倒産が急増するような場合は、株価が下がる可能性もありますので注意が必要です。

その他、国債先物を売るという方法もありますが、なかなか一般的ではないので難しい部分もあります。そんなときのおススメなのが投資信託です。

【債券ベアファンド】という投資信託は、金利が上昇すると利益がでるようになっているので、そういったものに投資するのも有効です。

ただしこの投資信託にはデメリットがあり、金利が変動しなくても時間の経過とともに価格が下がるという特性がありますので、長期間持ち続けると金利が上がったとしても損をしてしまう可能性がありますので注意が必要です。

また、現状では銀行株の方がベアファンドより圧倒的にパフォーマンスが良い結果となっています。

短期間に急激に金利が上昇すると予想される場合は債券ベアファンドでもいいですが、中長期的なリスクヘッジとしては銀行株の方がいいと思います。

※以下22年12月20日追記

日銀は、長期金を0.25%を上限に押さえ込んでいましたが、22年12月20日の金融政策決定会合で変動幅の上限を0.5%に引き上げることを決定しました。

これにより、長期金利は急上昇し、1日で銀行業の株価は平均で5.12%上昇、日本債券ベアファンドも5.80%上昇しています。

※以下23年11月8日追記

ここ最近、金利と銀行株の相関関係が崩れてきたので注意が必要です。

上記の通り、金利が上昇すると銀行は貸出金利が上昇することで収益改善が見込めますが、投資している債券(国債や社債など)の価格が下落して含み損が増えることや、融資している企業の倒産が増加するなど、負の側面も併せ持っています。

景気が良い時期の金利上昇は、銀行にとって追い風となりますが、不景気の時の金利上昇は銀行にとってもあまりいいことではありません。

住宅ローンの金利上昇を銀行株でヘッジするのは、一旦様子を見た方がいいかもしれません。

金利上昇対策3、金利が低い銀行のローンに借り換えをする

金利が上昇する局面では、どこの銀行もローン金利が上がりますが、銀行によって金利は異なります。金利が高いところもあれば、他の銀行に比べて低いところもあります。

また、ローンの支払利息は金利が上がれば上がるほど、支払利息の上昇幅が大きくなっていきます。

上の例で毎月の返済額の差をみると、以下のようになっています。

・金利1%と2%の返済額の差は、23,990円

・金利2%と3%の返済額の差は、25,993円

・金利3%と4%の返済額の差は、27,905円

・金利4%と5%の返済額の差は、29,703円

このように金利は1%づつしか上がっていないのに、返済額の差は金利が上がれば上がるほど大きくなることがわかります。これは金利の複利効果によるものです。

よって、金利上昇局面や金利が高い状態では、借り換えによって少し金利を下げるだけで大きな節約効果を期待できます。

また、ローンの借り換えはローンの残存期間が長く残っている方が大きな効果を期待できます。

まだ日本ではローン金利が低い状態で、2023年現在も過去に比べればとても金利が低い状態です。過去のローン金利が高いときにお金を借りている方や、ローンの残存期間が長い方は、ローンの借り換えシュミレーションをしてみることをオススメします。

※ここで私が言っている住宅ローンの借り換えとは、金利の高い固定金利から金利の低い変動金利に借り換えるということではなく、同じ金利タイプでより金利の低い銀行に借り換えることをおすすめしています。

住宅ローンを変動金利で借りている人は意外と知らない人が多いので、絶対に知っておいて欲しいことがあります。

それは変動金利型住宅ローンの仕組みです。

ずっと住宅ローンの変動金利は下がり続けており、23年9月現在では最低金利水準だと0.3%くらいになっています。

でも過去に借りた人は、「自分の毎月の返済額変わってないよな?」って思う方、かなりいらっしゃると思います。

そうなんです。変動金利で新たに住宅ローンを借りる人の金利はかなり下がっているのに、以前変動金利で借りた人に適用されている金利は変わっていません。

なぜなら、現在借りている住宅ローンの適用金利は、銀行が決めている基準金利という指標によって変わるのですが、銀行は優遇幅は変えていても基準金利は全く変えていないからです。

新規で借りる人の優遇幅(値引き幅のようなもの)は変えていても、基準金利はずっと変わらず年2.475%に設定されています。

なので、3年以上前に変動金利型の住宅ローンを借りた方は、現在の変動金利水準より高い金利で借りている可能性が高く、同じ変動金利型に借り換えするだけで住宅ローンの返済額を減らせる可能性があります。

現状ではかなり勿体ない状態ですし、今後日銀が短期金利を引き上げると、銀行は優遇幅を急速に縮小する可能性があるので、過去の高い変動金利で住宅ローンを借りている方は、今すぐにでも借り換えすることをおすすめします。

詳しくは以下の記事でも解説しています。

>【変動金利型住宅ローン】は今すぐ借り換えろ!返済額を下げられる理由と変動金利の仕組み

金利上昇対策4、ローンの繰り上げ返済をする

繰り上げ返済が可能なローン契約の場合、まとまったお金があるなら繰り上げ返済することも有効な手段です。

金利というものは、元本に対して数%というようにかかってきますので、繰り上げ返済することで元本が減少すると、支払わなければならない金利の額も減少します。

< 例 >

借入金額5,000万円 金利1%の場合 1年間の利息は50万円ですが、2,000万円繰り上げ返済し金利が1.5%に上昇したら借入金額3,000万円 金利1.5%の場合 1年間の利息は45万円に下がります。

ただし、金利の上昇幅や繰り上げ返済できる金額によっては、焼け石に水のような状態になったり、手元資金の減少により資金繰りが悪化する可能性もあります。

場合によっては無理に繰り上げ返済せず、手元に現金を用意しておいてしっかり返済できるようにした方がいいこともありますので、注意しましょう。

金利上昇対策5、投資用不動産を売却する

金利が上昇して、不動産価格が下落する前に売却するのも有効な対策の一つです。

5年以上前に投資用不動産を購入していた方は、買った時の価格より高く売れる可能性が高く、売却益を得ることができる方も多いと思います。

都市部の居住用物件に関しては、2年以上前に購入した方であれば、購入時より高値で売却できるかもしれません。

歴史的に見ても、中央銀行が金利を引き上げ始めたあたりが、不動産価格の天井であることが多いので、現在は投資用不動産を高値で売り抜けるチャンスとも考えられます。

>2023年はマンションの売り時⁉統計データでみる高値で中古マンションを売却できるタイミング

また、借入金の返済がある程度進んでいたら、物件を売却することにより、売却価格-ローンの残債の残りが返ってきますので、まとまったお金を手にすることができます。

今後金利の上昇により不動産価格が大きく値下がりした場合は、皆が損失を抱えて苦しむ中、自分だけ多額の手元資金を利用して、利回りの高い優良物件を購入することができるかもしれません。

ただし、金利が上がるからと言って何でもかんでも売った方がいいという訳ではありません。

売ったら二度と手に入らないような優良立地の物件や、金利が上がっても潤沢なキャッシュフローを生み出し続けてくれる物件は、売り急ぐ必要はないでしょう。

逆に、以下に該当する物件は金利が上がる前に売却した方がいいかもしれません。

・現状でもキャッシュフローがマイナスの物件

・収益性が低く金利が上がるとキャッシュフローがマイナスになると見込まれる物件

・購入した時の利回りが低くて、金利上昇で大きく価格が下落する可能性がある物件

上記物件を所有している方は、金利が上昇すると非常に危険です。

最悪の場合、不動産価格が下がると破産することにもなりかねない状態ですので、売却することをオススメします。

>【不動産を高く売却する方法】家や土地、マンション、収益物件が高く売れる条件はこれだ!

※11月8日以下追記

上昇が続いてきた不動産ですが、潮目が変わってきました。

不動産情報サイトなどに掲載されている物件価格にそれ程変化は見られませんが、郊外などでは売れ残っている、大幅値下げしたといった情報がちらほら聞かれるようになってきています。

現在はまだ銀行が積極的に融資していますが、景気が悪化して銀行が融資を絞ると、不動産は売れなくなり、急激に不動産価格が下落する危険性があります。

繰り返しになりますが、現状で潤沢なキャッシュフローを生み出している物件はそのまま継続保有でも問題ありませんが、あまり収益性の高くない物件や立地の良くない物件はいったん売却して、手元資金を厚めにしておいた方がいいかもしれません。

まとめ

・金利が上がると、収支が厳しくなることや、投資対象としての魅力が下がるため、不動産価格は下がる可能性が高い。

・実際に、東証REIT指数と長期金利には強い負の相関関係があり、金利が上がるとREITの価格は下がる傾向にある。

・過去、日銀が利上げをした後には、不動産価格が下落に転じている。

・家賃が上昇していく物件であれば、金利が上がっても物件価格が下がらない可能性がある。

・家賃が上昇していくには、国民の所得が上がることが重要。金利だけに注目せず、国民所得の伸びや家賃の変動にも注目すべし。

金利上昇に対処する方法は、以下の5つがあります。

1,長期の固定金利でローンを組む

2,金利が上昇すると利益がでるものに投資してヘッジする

3,金利が低い銀行にローンの借り換えをする

4,ローンの繰り上げ返済をする

5,物件を売却する

金利は、不動産バブルの発生と崩壊にも深く関わっています。

>>日本とアメリカの事例で読み解く【不動産バブル】発生と崩壊の理由

当サイトでは他にも不動産投資について役立つ情報を発信しています。

ついつい投資初心者がやってしまいがちな、やってはいけないハイリスクな投資方法と、不動産投資を始める際の注意点について解説している記事もありますので、興味のある方は是非ご覧ください。

不動産価格は今後どうなるのか?上昇・下落の先行指標で将来予測

サラリーマンが不動産投資をするのはハイリスクで危険⁉初心者が避けるべきやり方と注意点を解説

不動産投資のリスクは何がある?リスクの種類とリスク回避方法について解説

その他、色々な投資対象についてのメリット・デメリットを解説している記事もあります。

投資に関して、知っておいた方がいいことについて解説している記事もあります。